このページの目次

「この接待、経費で大丈夫?」交際費にまつわる経営者の不安

「取引先との会食、この金額は経費で大丈夫だろうか?」「税務調査で社長の個人的な支出と見なされたらどうしよう…」

このように、交際費の取り扱いについて、一抹の不安を抱えている中小企業の経営者の方は少なくないのではないでしょうか。

交際費は、事業を円滑に進めるための重要な「投資」である一方、その線引きが曖昧なため、税務調査で最も厳しくチェックされる項目の一つです。特に、年間800万円という損金算入の枠を意識されている経営者の方ほど、その使い方に頭を悩ませていることでしょう。

しかし、ご安心ください。交際費は、決して“グレー”な経費ではありません。税務上のルールを正しく理解し、客観的な証拠をきちんと残すことにより、否認リスクを大幅に低減できますが、最終的な判定は個別事実に依存します。事案によっては否認される可能性があるため、疑義のある支出は事前に専門家に確認してください。

この記事は、年間の交際費が800万円以下の中小企業のオーナー経営者の皆様を対象に、税務調査で否認されないための交際費の正しい使い方と、具体的な証拠の残し方について、分かりやすく解説します。

税務上の「交際費」とは?会議費・福利厚生費との境界線

税務調査対策の第一歩は、「交際費とは何か」を正確に理解することから始まります。税法上の交際費とは、得意先や仕入先、その他事業に関係のある者などに対する接待、供応、慰安、贈答その他これらに類する行為のために支出するものを指します。

実務で特に判断に迷うのが、「会議費」や「福利厚生費」との区分です。これらの費用との境界線を正しく理解することが、適切な経理処理と税務リスクの軽減に繋がります。

交際費の3つの要件:誰に、何のために、何をする支出か

ある支出が交際費に該当するかどうかは、以下の3つの要件から総合的に判断されます。

- 支出の相手方:得意先、仕入先、株主、役員、従業員など、事業に関係のある者であること。

- 支出の目的:事業関係者との親睦を深め、取引関係の円滑化を図るなど、事業をスムーズに進めるためであること。

- 支出の行為:接待、供応(飲食の提供)、慰安(旅行や観劇など)、贈答(お中元やお歳暮など)であること。

例えば、取引先の担当者との商談を兼ねた会食や、お世話になっている仕入先へのお中元などは、これらの要件を満たす典型的な交際費と言えますが、お中元等の贈答は事業関係者への贈答であれば交際費に該当することが多いものの、贈答品の性質・金額・対象(不特定多数か特定の取引先か)によっては広告宣伝費や福利厚生費に該当する場合もあるため、実態に応じて判断してください。

【比較表】交際費?会議費?福利厚生費?判断に迷う費用

それぞれの費用の違いを、具体的なケースと共に比較してみましょう。重要なのは「誰のため」の「何のため」の支出かという実態です。

| 勘定科目 | 支出の目的 | 主な参加者 | 金額基準・具体例 |

|---|---|---|---|

| 交際費 | 事業関係の円滑化(接待・贈答) | 取引先、仕入先など | ・取引先との会食、ゴルフ・お中元、お歳暮、開店祝い |

| 会議費 | 業務上の会議・打ち合わせ | 取引先、社内役員・従業員 | ・会議中の飲食費など。なお、令和6年4月1日以後は、要件を満たせば1人1万円以下のものを交際費等の範囲から除外できます(自社役員・従業員やその親族だけの飲食は対象外)。 |

| 福利厚生費 | 従業員の慰安 | 全従業員が対象(機会が平等) | ・全社員対象の忘年会、社員旅行・慶弔見舞金 |

| 広告宣伝費 | 不特定多数への宣伝 | 一般消費者など不特定多数 | ・社名入りカレンダー、手帳の配布・見本品、試供品の提供 |

2024年改正「1人1万円以下」の飲食費は交際費から除外

2024年度の税制改正で、交際費から除外できる飲食費の上限が、1人あたり5,000円から10,000円に引き上げられました(令和6年4月1日以後に支出する飲食費が対象)。これは、多くの中小企業にとって重要な変更点です。

この制度を適用するためには、以下の情報を記載した書類を保存する必要があります。

- 飲食等の年月日

- 飲食等に参加した得意先、仕入先その他事業に関係のある者等の氏名又は名称及びその関係

- 飲食等に参加した者の数

- その費用の金額並びに飲食店等の名称及び所在地

- その他参考となるべき事項

この改正は、年間交際費が800万円の枠をまだ使い切っていない企業にとっても大きなメリットがあります。これまで交際費として処理していた1人あたり5,001円~10,000円の飲食費を「会議費」として処理できるため、交際費の800万円枠を温存し、他の重要な接待や贈答に活用できるようになります。ぜひ有効に活用しましょう。

中小企業の特例!交際費「年間800万円」損金算入の基本

資本金1億円以下の中小企業には、交際費の損金算入に関する特例が認められています。それが、年間800万円までの交際費を全額、損金(税務上の経費)に算入できるという制度です。

ここで絶対に誤解してはならないのは、これが「800万円までなら何でも経費にして良い」という意味ではない、ということです。大前提として、その支出があくまで事業に必要な接待や贈答であることが求められます。社長のプライベートな飲食や旅行は、たとえ800万円の枠内であっても交際費として認められません。

また、事業年度が12ヶ月でない場合は、800万円の枠は月数に応じて按分計算されます。例えば、9ヶ月決算の場合は「800万円 ÷ 12ヶ月× 9ヶ月 = 600万円」が上限となりますのでご注意ください。

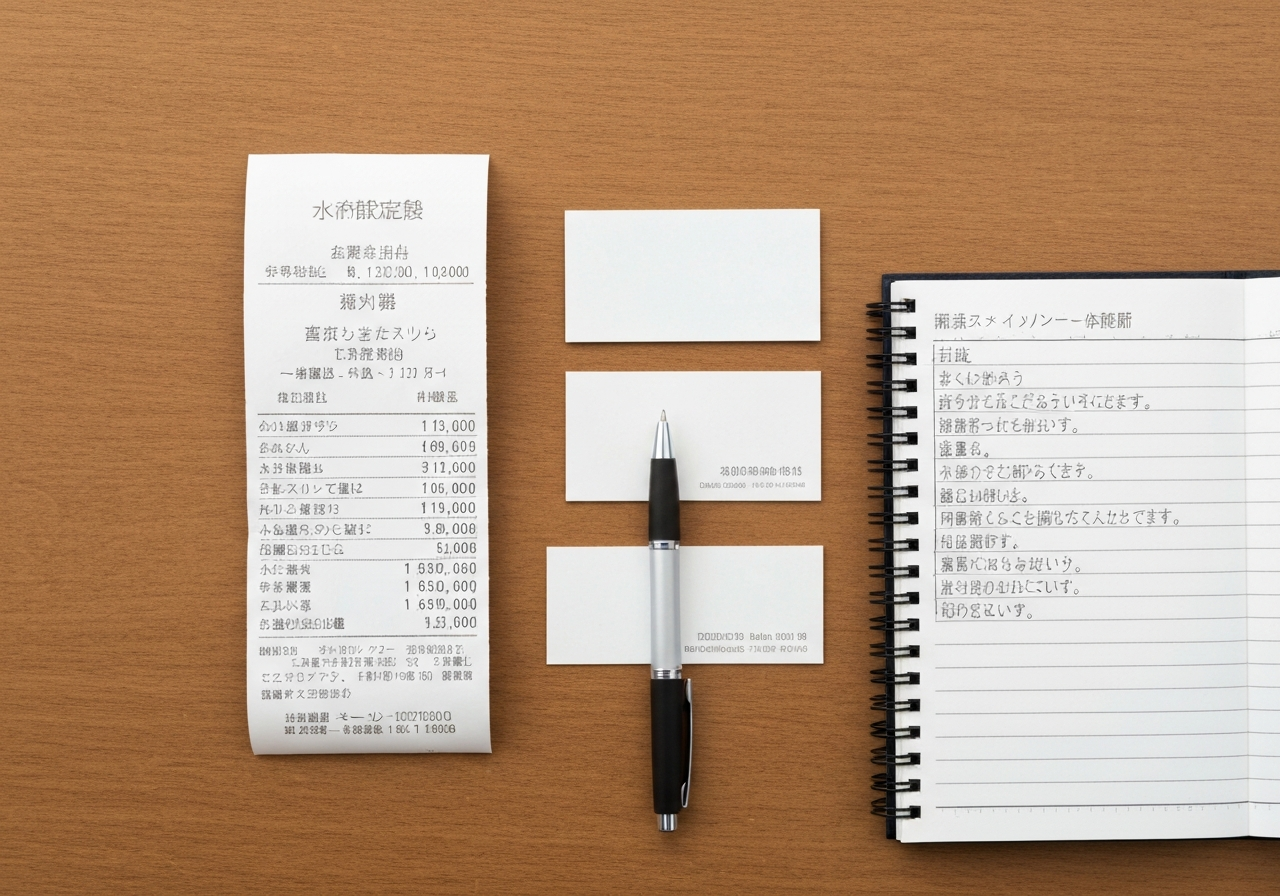

税務調査で否認されない!証拠として通用する領収書・資料の残し方

税務調査官が交際費をチェックする際に最も重視するポイントは、「その支出が本当に事業のために行われたか?」を客観的に証明できるかどうかです。その証明責任は、会社側にあります。ここでは、そのための具体的な証拠の残し方について解説します。

領収書に必ず追記すべき「5W1H」情報

受け取った領収書やレシートをただ保管しているだけでは、証拠として不十分です。税務調査で「証拠」として通用させるためには、以下の「5W1H」を意識した情報を、領収書の裏面や余白にメモしておくことが極めて重要です。

- When(いつ):飲食等の年月日

- Where(どこで):飲食店の名称・所在地

- Whom(誰と):参加者の氏名、会社名、関係性(例:A商事 山田部長)

- Who(誰が):参加した自社の役員・従業員

- Why(何のために):接待の目的(例:新規プロジェクトXの見積もり協議)

- How much(いくらで):合計金額と参加人数(1人あたりの金額を明確にするため)

特に「参加者」と「目的」は、事業関連性を証明する上で最も重要な情報です。領収書やレシートには印字されないので、面倒でも、その日のうちに必ず記録する習慣をつけましょう。

社長のプライベート支出と疑われないためのNG行動

税務調査官は、経験上「これは社長の個人的な支出ではないか?」と疑いを持つ典型的なパターンを知っています。以下のような支出を交際費として計上することは、否認リスクが非常に高いため、絶対に避けましょう。

- 家族だけの飲食:配偶者や子供だけとの食事は、事業関連性の説明が極めて困難です。

- 特定の友人との頻繁な会食:事業上の関係が明確でない友人との飲食は、私的な交友と見なされます。

- 趣味のゴルフ費用:取引先とのゴルフであっても、プレー代が過度に高額であったり、プライベートな要素が強いと判断されたりする場合があります。

- 日付や金額が不自然な領収書:深夜や休日の高額な飲食、自宅近くの店舗での頻繁な利用などは、説明を求められる可能性が高まります。

経営者個人のお金と会社のお金を明確に区別する意識が、税務調査対策の基本です。

「交際費管理台帳」で説明責任を果たす

領収書へのメモ書きに加え、一覧性のある「交際費管理台帳」を作成することもお勧めです。Excelや会計ソフトの機能を活用し、日付、支払先、参加者、目的、金額などを一覧で管理しておくのです。

この台帳があることで、税務調査の際に「いつ、誰と、何のために、いくら使ったのか」をスムーズに説明できます。また、経営者自身が月々や年間の交際費の動向を把握し、計画的な予算管理を行う上でも非常に役立ちます。

もし交際費が否認されたら?経営に与える深刻な影響

「少しぐらいなら大丈夫だろう」という安易な考えで計上した交際費が、もし税務調査で否認された場合、その影響は想像以上に深刻なものになる可能性があります。詳しい税務調査の流れの中で、どのような指摘がなされるのでしょうか。

単に経費として認められないだけでなく、ペナルティを含めた複数の税金が課され、結果的に数十万円の飲食代が、百万円単位のキャッシュアウトに繋がることも珍しくありません。

追徴課税の内訳:本税・加算税・延滞税の三重苦

交際費が否認されると、主に以下の3種類の税金が追徴されることになります。

- 本税:否認された金額分だけ会社の利益が増えるため、それに対してかかる法人税、住民税、事業税。

- 加算税:申告が過少であったことに対するペナルティ。意図的な仮装・隠蔽と判断されれば、より税率の高い「重加算税」が課されます。

- 延滞税:本来納めるべき期限から遅れたことに対する利息に相当する税金。

これらがいわば「三重苦」となり、会社の資金繰りに大きなダメージを与える可能性があります。

最悪のシナリオ「役員賞与」認定のリスク

税務調査で否認された支出が、「社長のプライベートな支出」であると認定された場合、それは会社から社長個人への「役員賞与」と見なされる可能性があります。これが最悪のシナリオです。

役員賞与は、原則として損金に算入できません。そのため、法人税が増加するのはもちろんのこと、さらに深刻なのは、社長個人に対する給与と見なされるため、源泉所得税の徴収漏れを指摘される点です。

この源泉所得税の納付義務は会社にあるため、会社は法人税等に加えて、社長個人にかかる源泉所得税の納付義務も発生します。法人と個人の両面で大きな税負担が発生し、経営に深刻な影響を及ぼすリスクがあるのです。

交際費800万円を超えそうな場合の税務戦略

事業が順調に拡大し、年間の交際費が800万円を超えそうな企業は、次のステージの税務戦略を考える必要があります。

資本金1億円以下の法人には、実はもう一つの選択肢があります。それは、接待飲食費の50%を損金に算入するという制度です。

つまり、以下のいずれか有利な方を選択できるのです。

- 年800万円までの交際費を全額損金算入する(定額控除)

- 接待飲食費の50%を損金算入する

例えば、年間の交際費が1,800万円で、そのすべてが接待飲食費だった場合を考えてみましょう。

- ①の方法では、損金にできるのは800万円です。

- ②の方法では、1,800万円の50%である900万円を損金にできます。

このケースでは、②の50%損金算入を選択した方が有利になります。年間の交際費が1,600万円を超えるあたりから、この有利選択の検討が必要になってきます。自社の交際費の内訳をしっかり管理し、計画的な経費コントロールを行うことが重要です。

なお、ここでいう「接待飲食費」とは、取引先など社外の事業関係者との飲食費を指し、社内だけの懇親会や役員同士の会食(社内飲食費)は含まれないため留意が必要です。

まとめ:交際費は「攻めの投資」。守りを固めて賢く使おう

この記事の要点を改めて整理します。

交際費は、事業を拡大するための有効な「攻めの投資」です。しかし、その土台には税務調査に耐えうる「守り」が不可欠です。攻めと守りのバランスを取ることが、賢い経営者の交際費活用術と言えるでしょう。

そのために、今日から実践すべき基本原則は以下の3つです。

- 事業関連性の証明:「なぜこの支出が必要だったのか」を常に説明できるようにしておく。

- 客観的な証拠の保存:領収書への5W1Hのメモ書きと、必要に応じて、交際費管理台帳の作成を習慣化する。

- 適切な区分:交際費、会議費、福利厚生費の違いを理解し、実態に即して正しく経理処理を行う。

これらの原則を守ることで、税務調査のリスクを大幅に軽減し、自信を持って事業に必要な投資を行うことができるようになります。

交際費の管理や税務調査でお悩みならご相談ください

「うちの会社のこの支出は、交際費として認められるだろうか?」

「税務調査で指摘されそうな点がないか、専門家の視点でチェックしてほしい」

「交際費の管理をもっと効率的に行う仕組みを作りたい」

このようなお悩みやご要望をお持ちでしたら、ぜひ一度、当事務所にご相談ください。

当事務所では、会計税務の専門家として、また事業会社の管理部門責任者としての経験を活かし、税務・会計に関する一般的な相談を承ります。具体的な助言や業務受任については、事前に業務範囲と報酬についてご説明します。

- 交際費管理の仕組み作り支援

- 交際費規程をはじめとする社内規程の整備サポート

- 過去の会計帳簿をレビューし、税務調査で指摘されやすいポイントを洗い出す「経費の健康診断」サービス

- 万が一に備えた税務調査シミュレーションと事前準備のご支援

交際費をゼロにする必要はありません。大切なのは、事業成長のために必要な支出であることを、客観的な事実に基づいてきちんと説明できる「攻めと守りのバランス」です。私たちが、その最適なバランス設計をサポートします。まずはお気軽にお問い合わせください。