Archive for the ‘会計・税務’ Category

赤字でも申告しないと大損?欠損金の繰越控除で法人税を節税する方法

「赤字だから申告は不要」その考えが、将来数百万円の損につながるかもしれません

会社の決算が赤字になったとき、多くの経営者の方が「納税額がゼロなのだから、申告はしなくても良いのでは?」「忙しいし、費用もかかるから後回しにしよう」と考えてしまうのは、無理もないことかもしれません。お気持ちは非常によく分かります。

しかし、その判断が、実は将来的に数百万円ものキャッシュを失う大きな機会損失につながってしまう可能性があることをご存知でしょうか。

この記事では、なぜ赤字のときこそ法人税の申告が重要なのか、特に「欠損金の繰越控除」という制度を活用して未来の税金を大きく節約する方法について、解説していきます。

この記事を読み終える頃には、赤字決算の申告が単なる義務ではなく、将来の会社を守るための「戦略的な一手」であることが、きっとご理解いただけるはずです。一緒に確認していきましょう。

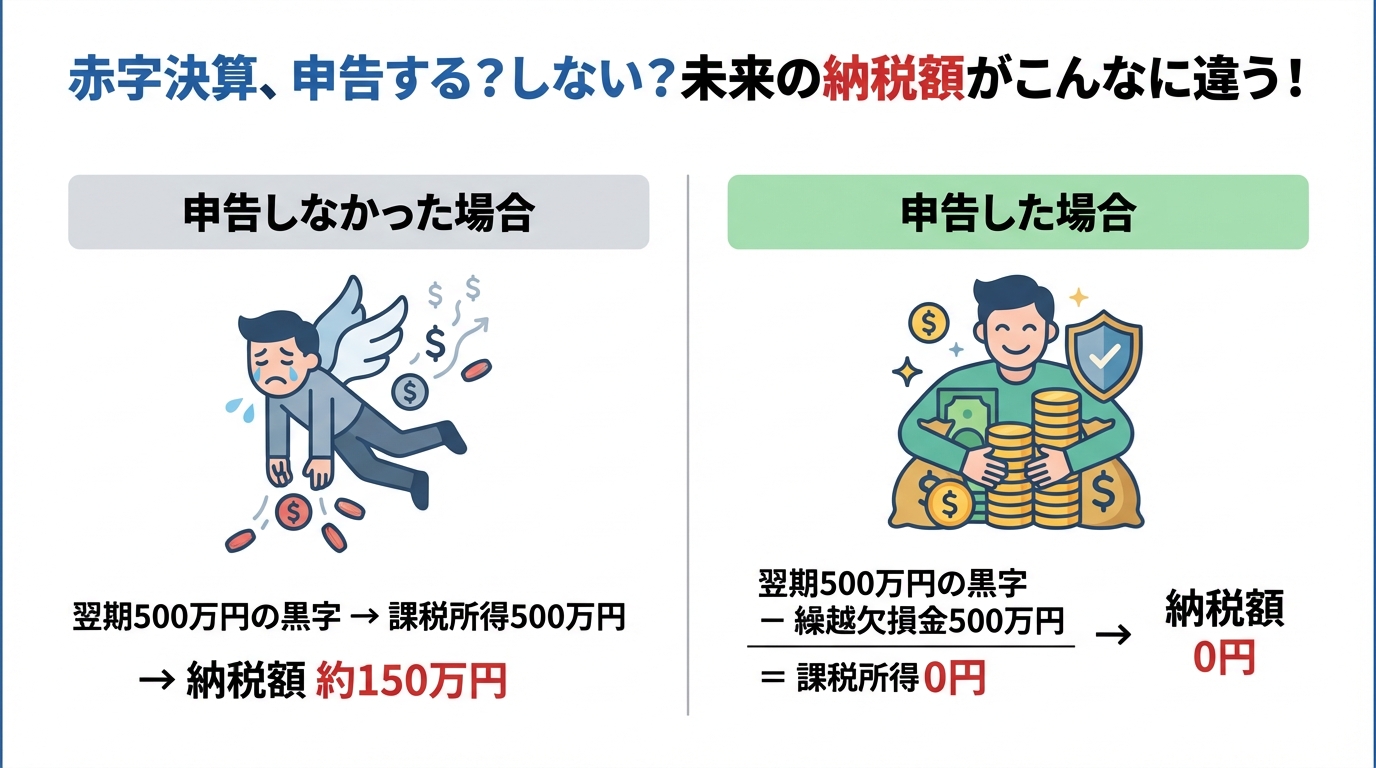

【比較シミュレーション】500万円の赤字、申告する・しないでこれだけ違う!

言葉で説明するよりも、具体的な数字で見ていただくのが一番分かりやすいでしょう。今期、残念ながら500万円の赤字(欠損金)が出てしまったと仮定します。そして幸いにも、翌期は事業が好転し、500万円の黒字(所得)が出たとします。

このとき、「赤字の期に申告したかどうか」で、翌期の納税額にどれだけの差が生まれるか比較してみましょう。

| ケースA:赤字の期に申告しなかった場合 | ケースB:赤字の期に申告した場合(繰越控除を適用) | |

|---|---|---|

| 今期の状況 | 500万円の赤字→納税がないため申告せず | 500万円の赤字→納税はゼロだがきちんと申告 |

| 翌期の状況 | 500万円の黒字 | 500万円の黒字 |

| 翌期の課税所得 | 500万円 | 500万円(黒字)- 500万円(繰越欠損金)=0円 |

| 翌期の法人税等額(簡易計算の例:法人税等の実効税率を便宜上30%と仮定。実際の税率は法人区分・所得・所在地等で異なります) | 500万円 × 30% =約150万円 | 0円 × 30% =0円 |

| 結論 | 約150万円の税金を支払う | 税金の支払いはほぼゼロ |

いかがでしょうか。たった一度、「赤字だから」と申告しなかっただけで、翌期には約150万円ものキャッシュが会社から出て行ってしまうのです。これは経営にとって非常に大きなインパクトですよね。

この劇的な差を生み出すのが、次に解説する「欠損金の繰越控除」という制度なのです。

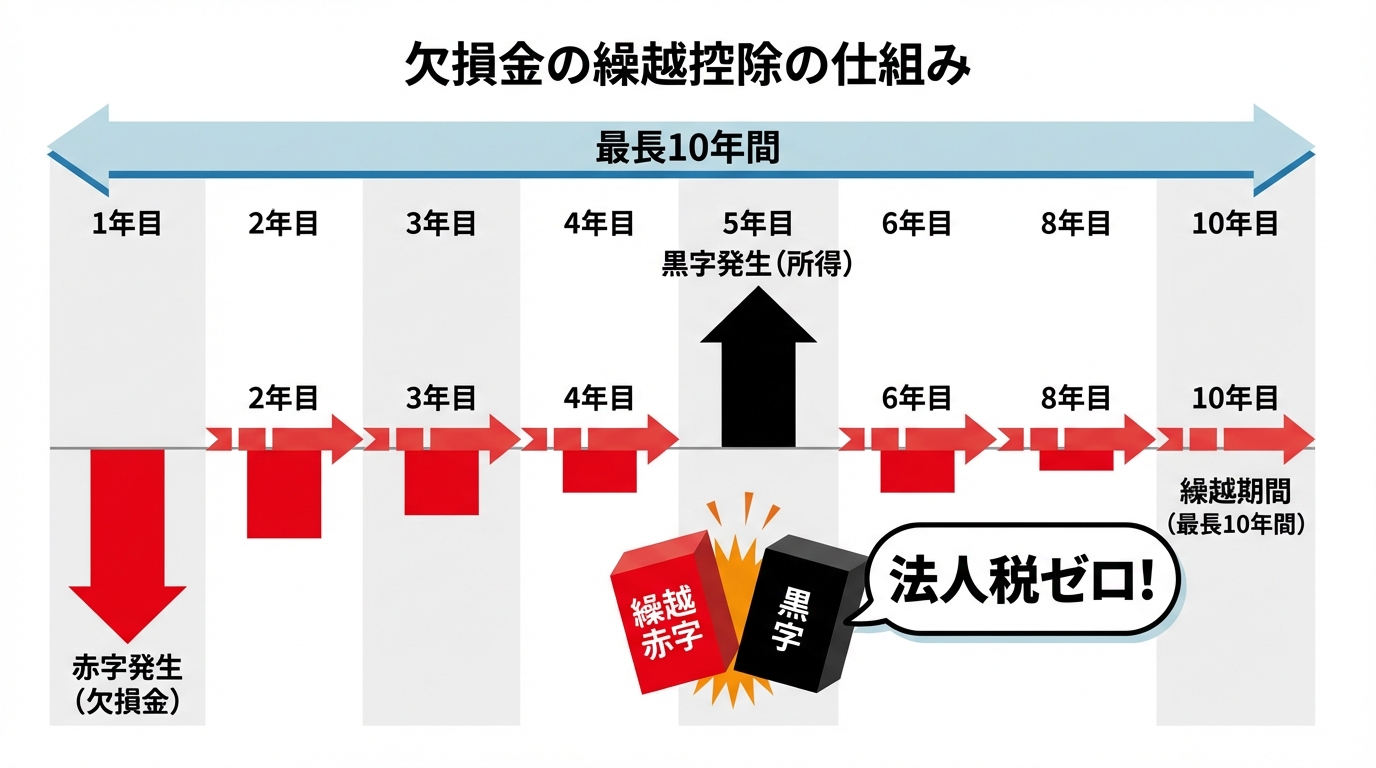

未来の法人税負担を大きく減らせる「欠損金の繰越控除」とは?

「欠損金の繰越控除」とは、とても簡単に言うと、「過去の赤字(欠損金)を、将来の黒字(所得)と相殺できる制度」です。いわば、赤字を「税金の貯金」のようにストックしておき、利益が出たときに取り崩して税金の負担を軽くすることができる、経営者にとって非常に心強い仕組みです。

この「税金の貯金」は、最長で10年間(※平成30年4月1日前に開始した事業年度に生じた欠損金は繰越期間9年)繰り越すことができます。つまり、一度赤字を申告しておけば、その後10年以内に黒字化した際に、その黒字と相殺して法人税を圧縮できるのです。

事業はいつも順風満帆とは限りません。先行投資がかさむ時期、景気の波、不測の事態など、赤字になる可能性はどんな会社にもあります。この制度は、そうした苦しい時期を乗り越え、将来の利益をしっかりと会社に残し、経営を安定させるために国が用意してくれた、いわば「お守り」のようなものなのです。

(※ 平成30年4月1日以後に開始する事業年度において生じた欠損金額について適用されます。)

参考:No.5762 青色申告書を提出した事業年度の欠損金の繰越控除

繰越控除を受けるための3つの絶対条件

この強力なメリットを享受するためには、必ず守らなければならない3つの条件があります。一つでも欠けてしまうと、せっかくの権利が使えなくなってしまいますので、しっかりと確認しておきましょう。

- 赤字(欠損金)が発生した事業年度で「青色申告」をしていること

欠損金が生じた事業年度に青色申告で申告していることが原則必要です(その後の年度の申告が白色でも、一定の要件を満たせば当該欠損金は繰越控除できることがあります)。 - その後の事業年度も「連続して確定申告書を提出」していること

欠損金の繰越控除を適用するには、その後の各事業年度も連続して申告書を提出している必要があります(提出が途切れると、その年度で控除できなくなる場合があります)。 - 帳簿書類等をきちんと保存していること

税務の基本ですが、根拠となる会計帳簿や領収書などの書類を定められた期間、きちんと保存しておくことが求められます。

「期限後申告でもOK」の落とし穴|青色申告が取り消されるリスク

「赤字だし、少しぐらい申告が遅れても大丈夫だろう」と考えるのは非常に危険です。実は、2期連続で申告期限に遅れてしまう(期限後申告になる)と、せっかく承認されていた「青色申告」そのものが取り消されることがあるという、重大なペナルティがあります。

これは、国税庁の法人の青色申告の承認の取消しについて(事務運営指針)でも明確に定められています。

青色申告が取り消されると、どうなるでしょうか。もちろん、この記事で解説してきた「欠損金の繰越控除」は使えなくなります。それだけではありません。少額減価償却資産の特例など、法人の青色申告ならではの様々な節税メリットもすべて失ってしまうのです。

「赤字だから後回し」という少しの油断が、将来の大きな節税チャンスを根こそぎ奪ってしまう可能性があるのです。期限内の申告は、未来の会社を守るための生命線だとお考えください。

赤字決算でも申告すべき3つの理由【繰越控除だけじゃない】

赤字でも申告すべき理由は、繰越控除だけではありません。他にも、経営上見逃すことのできない重要なメリットや義務が存在します。

理由1:前期の法人税が還付される「繰戻し還付」

もし、前期は黒字で法人税を納めていた場合、「欠損金の繰戻し還付」という制度を使える可能性があります。これは、当期の赤字を前期の黒字と相殺し、前期に納めた法人税の一部を還付してもらう制度です。

繰越控除が「未来の税金を減らす」制度であるのに対し、繰戻し還付は「過去に払った税金を取り戻す」制度であり、資金繰りが厳しい赤字の会社にとっては、非常に助かるキャッシュフロー改善策となり得ます。

理由2:融資や取引における社会的信用の維持

会社の経営活動において、確定申告書の控えは「公的な所得証明書」として非常に重要な役割を果たします。

例えば、以下のような場面で必ず提出を求められます。

- 金融機関から融資を受けるとき

- 建設業などの許認可を更新するとき

- 補助金や助成金を申請するとき

もし申告をしていなければ、これらの重要な場面で会社の経営状況を証明する書類を提出できません。これは「事業を継続する意思がないのではないか」「経営管理がずさんなのではないか」と見なされ、会社の社会的信用を大きく損なうことにつながります。特に、融資に強い決算書を作成したい方にとっては、連続した申告実績は不可欠です。

理由3:法人住民税(均等割)の申告義務

「赤字だから税金はゼロ」と思われがちですが、実はそうではありません。会社は、たとえ赤字であっても、資本金や従業員数に応じて課される「法人住民税の均等割」を納める義務があります。例えば、東京都23区内で資本金等の額が1,000万円以下、従業員数が50人以下の場合、年間7万円の納税が必要です。

納税額が発生するということは、当然ながら申告義務も発生します。この申告を怠れば、それは「無申告」となり、無申告加算税や延滞税といったペナルティが課される可能性があります。会社が存在する限り、申告は必ず行わなければならない義務なのです。会社の運営には、法人税以外にも様々な法人が支払う税金についての知識が求められます。

赤字決算は「改善計画」と「節税設計」を同時に進めるチャンスです

赤字の決算・申告は、税務手続きで終わりではありません。むしろ私たちは、赤字のタイミングを「黒字化に向けて、数字で課題を特定し、改善計画に落とし込む機会」と位置づけています。

赤字期に税理士が提供できる価値は、大きく次の3つです。

- 赤字の原因を“会計の言葉”で見える化する

例:粗利率の悪化、固定費の増加、費目別の異常値、在庫・棚卸の影響、部門別採算など - 黒字化のための“打ち手”を数字に落とす

例:損益分岐点の引下げ、価格改定の必要幅、固定費削減の目標、投資回収の目安、資金繰りの安全域 - 将来の税負担を軽くするための申告設計を整える

例:欠損金の繰越控除、(要件を満たす場合の)繰戻し還付、青色の維持、証憑・帳簿の整備

赤字決算書は、会社の「健康診断」の結果です。決算書を正しく読み解けば、「どこを直せば黒字に戻るか」を論点として分解できます。申告はその“土台づくり”であり、次の一手を打つための材料になります。

申告しないとどうなる?考えられるペナルティ

それでももし、申告しなかったらどうなるのでしょうか。考えられるリスクを改めてまとめておきましょう。

- 青色申告の取消し: 2期連続の期限後申告で、繰越控除をはじめとする多くの節税メリットを失います。

- 社会的信用の失墜: 融資や重要な取引のチャンスを逃し、事業の成長が阻害されます。

- 重いペナルティのリスク: もし後日、税務調査の流れの中で過去の利益が発覚した場合、本来の税金に加えて「無申告加算税」や「延滞税」といった重いペナルティが課せられます。

期限内に正しく申告することは、これらのリスクから会社を守るための、最も重要で基本的な「防衛策」なのです。

赤字決算こそ、税理士に相談するベストタイミングです

この記事を読んで、「うちの会社は大丈夫だろうか?」と少しでも不安に思われたなら、それは専門家に相談する絶好のタイミングです。黒字の時よりも、むしろ赤字の時の方が、税理士が貢献できることはたくさんあります。

青色申告の申請、出し忘れていませんか?

「そもそも、うちが青色申告なのか白色申告なのか分からない…」という経営者様も、実は少なくありません。ご安心ください。私たちが状況を確認し、もし青色申告の申請がまだであれば、次期から適用できるよう、いつまでに、何をすべきか、丁寧にご案内します。

過去の赤字、正しく繰り越せていますか?

過去の申告書を見直してみると、繰越欠損金が正しく計上・申告されておらず、使えるはずの節税メリットを逃してしまっているケースも見受けられます。手遅れになる前に、一度プロの目でチェックさせていただけませんか。もし誤りがあっても、修正できる可能性があります。

今の赤字を「未来のキャッシュ」に変える決算・申告をサポートします

赤字は、決して終わりではありません。正しく向き合い、適切な手続きを踏めば、未来の大きな飛躍につながる「種」になります。

私たちは、この記事で解説した欠損金の繰越控除を最大限に活用し、今期の赤字を将来のキャッシュ確保という「成果」に変えるための決算・申告業務を、責任をもってサポートします。

まずはあなたの会社の状況をお聞かせください。初回のご相談は無料です。どうぞ、お気軽にお問い合わせいただければと思います。

当事務所の料金一覧はこちらからご確認いただけます。

役員貸付金の利息はいくら?認定利息の計算と無利息の罰則

社長が会社からお金を借りる際の「利息」という重要ルール

会社のオーナー経営者様が、一時的に会社の資金を個人的な用途で借り入れることは、決して珍しいことではありません。急な出費が必要になったり、資金繰りの都合がつかなかったり、様々な事情があるかと存じます。

「役員貸付金自体は直ちに一律禁止ではありませんが、社長(取締役)と会社の間の貸付は会社法上の利益相反取引に当たり、会社の機関決定(例:取締役会設置会社なら取締役会承認等)など所定の手続が必要になる場合があります。」

しかし、ここで一つ、絶対に守らなければならない重要なルールがあります。それは原則として、税務上は適切な利率の利息を設定し、契約・請求管理を行う必要がある(ただし、災害等の臨時資金、合理的利率を定める場合、差額が年5,000円以下の場合など給与課税しなくてよい例外があります)ということです。

なぜなら、もし利息なし(無利息)でお金を貸してしまうと、税務署は「会社が社長に、利息分のお小遣い(給与)をあげたのと同じではないか?」と見なしてしまうからです。友人同士の貸し借りとは訳が違うのです。

この記事では、税務調査で指摘されないための適正な利息の計算方法から、無利息の場合に科される厳しいペナルティ、そして意外と見落としがちな銀行融資への影響まで、分かりやすく解説します。

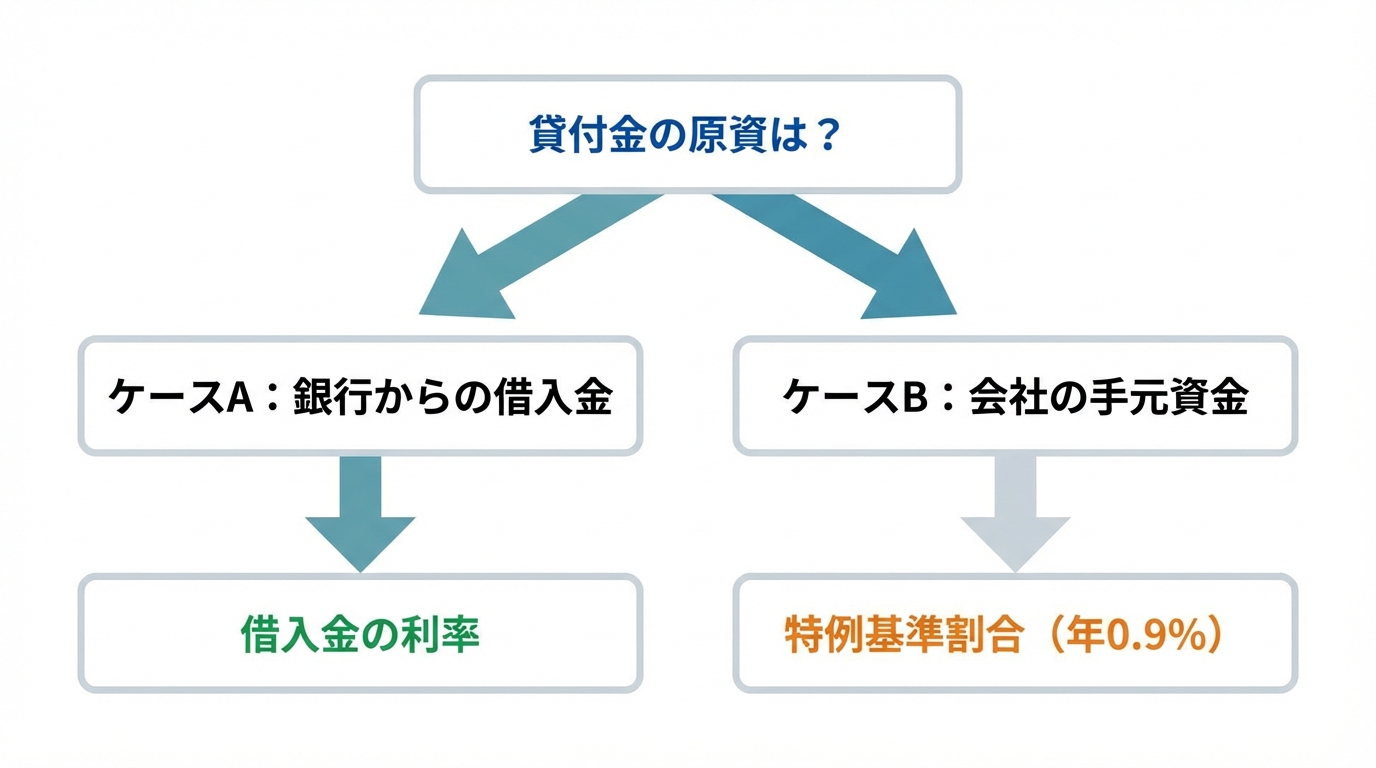

【結論】役員貸付金の適正な利率(認定利息)の決め方

「結局、利率は何%にすれば良いのか?」という疑問に、結論からお答えします。役員貸付金の適正な利率(税務上の認定利息)は、そのお金がどこから来たのか、つまり「貸付金の原資」によって決まります。

判断フロー:あなたの会社はどちらのケース?

自社の状況がどちらに当てはまるか、以下のシンプルな問いで確認してみましょう。

- ケースA:銀行など外部から借り入れたお金を、そのまま役員に貸した

- ケースB:会社が元々持っていた手元資金(自己資金)から貸した

ほとんどの会社は「ケースB」に該当するかと思います。それぞれのケースで適用すべき利率を見ていきましょう。

ケースA:銀行からの借入金をそのまま貸す場合

このケースが適用されるのは、「特定の借入金と役員への貸付が明確に紐づいている」と客観的に証明される場合です。例えば、銀行から運転資金として金利2.0%で100万円を借り入れ、その100万円を全く事業に使わず、そのまま同額を役員に貸し付けた、といった状況です。

この場合、適用すべき利率は「その借入金の利率」となります。先の例で言えば、会社は役員から2.0%の利息を受け取る必要があります。

ケースB:会社の手元資金から貸す場合(ほとんどの会社が該当)

国税庁タックスアンサーNo.2606に掲げる、貸付けを行った年に応じた利率(基準となる利率)を用います。

国税庁No.2606では、令和4年~令和7年中に貸付けを行った場合の利率は年0.9%とされています(貸付日が属する年で判定)。

この利率は、市場の金利動向によって毎年見直されますが、多くのオーナー経営者様にとって、この「特例基準割合」が基本の利率になると覚えておいてください。

なお、たとえ会社に銀行からの借入金(例えば金利2.0%)があったとしても、その借入金と役員貸付金が明確に紐づいていなければ、税務上は特例基準割合(0.9%)を適用することで問題ないとされています。ただし、税務調査官によっては総合的に判断される可能性もゼロではないため、ご心配な場合は専門家にご相談いただくのが安心です。

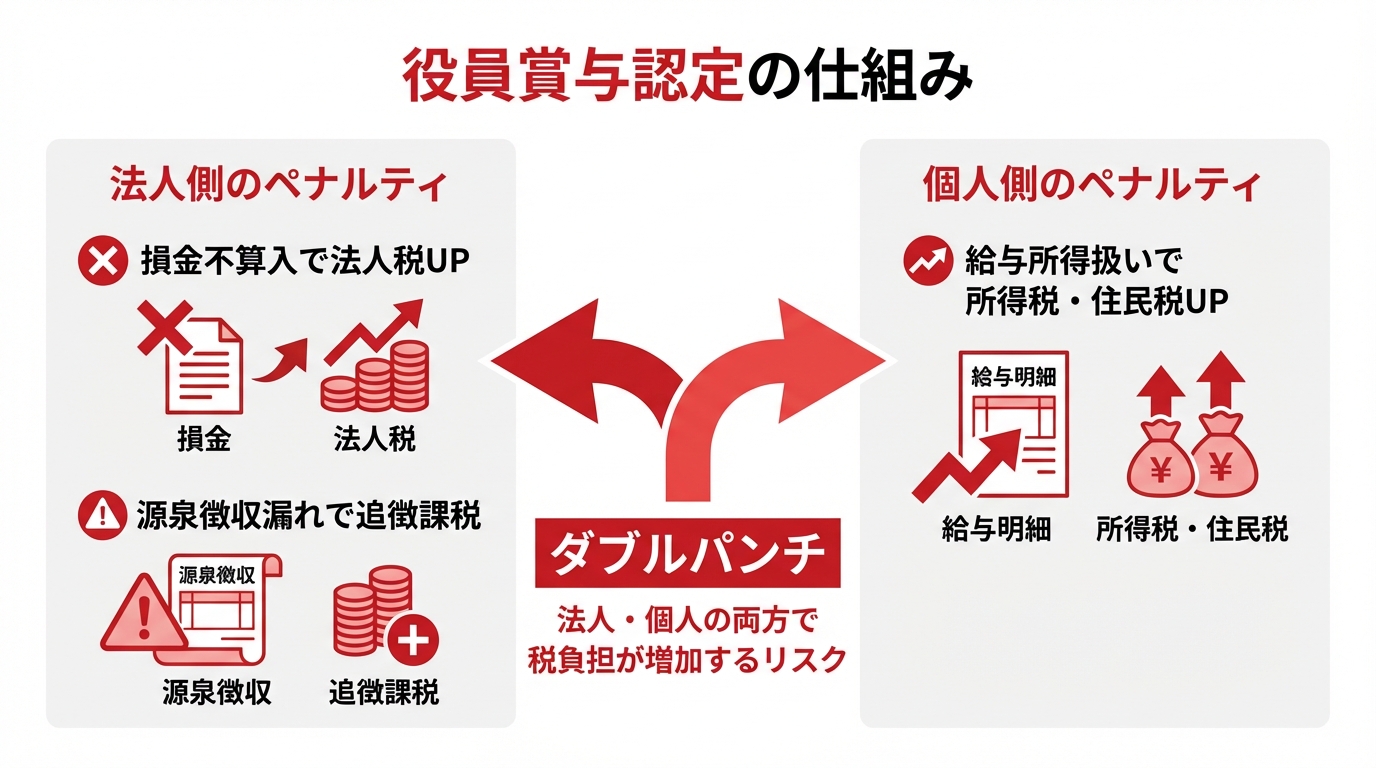

もし無利息・低利息にしたら?最悪のペナルティ「役員賞与認定」とは

では、もし適正な利息を設定しなかったり、特例基準割合よりも低い利率で貸し付けたりした場合はどうなるのでしょうか。税務上は、受け取るべき利息相当額と実際の利息との差額が“給与として課税”される取扱い(いわゆる役員給与認定等)となり得ます。

これは、会社が受け取るべきだった適正な利息と、実際に受け取った利息との差額が「役員に対する賞与(ボーナス)」と見なされてしまう制度です。この役員賞与認定は、会社と個人の両方に大きな税負担を強いることになります。

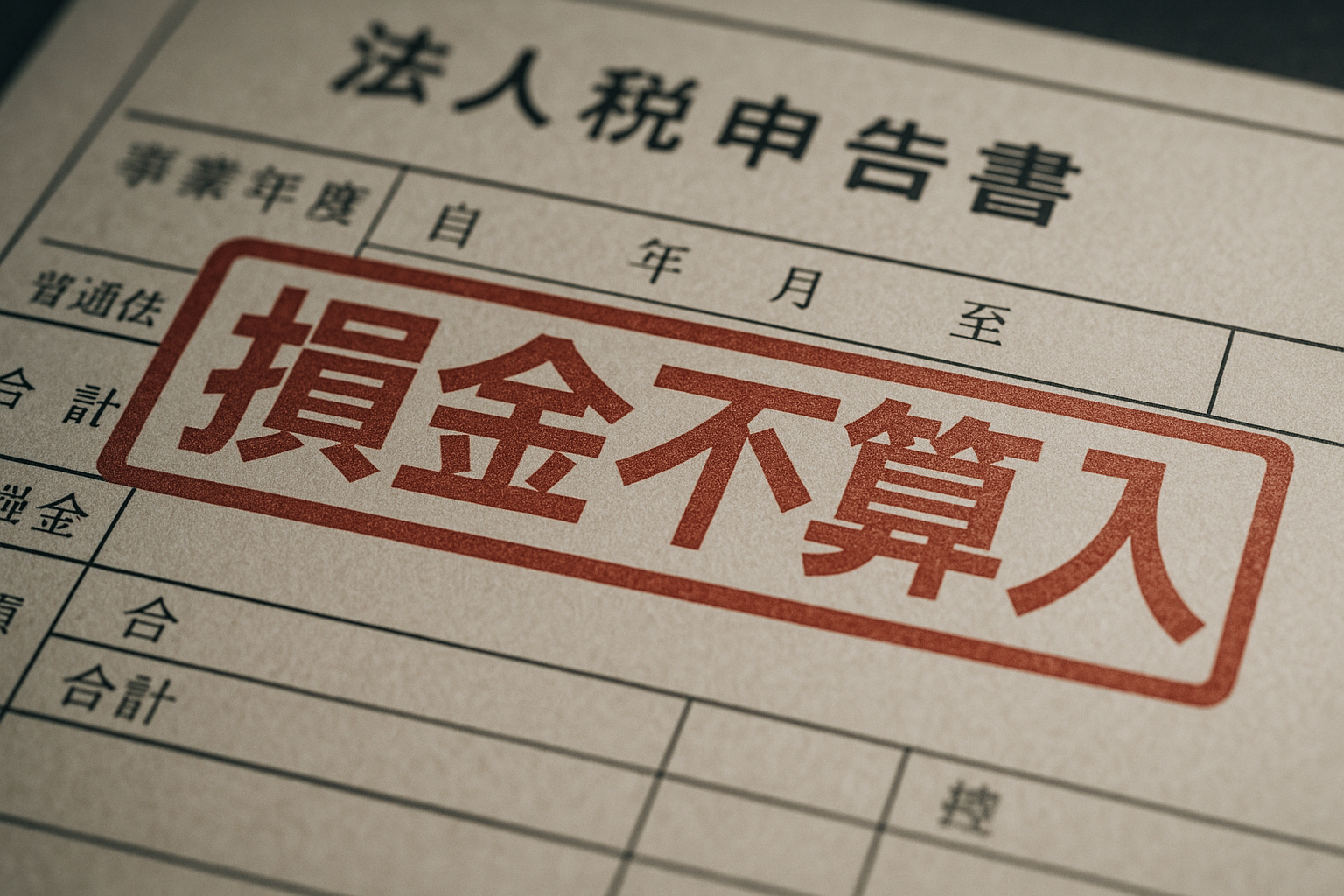

法人側の影響:源泉徴収(不納付加算税・延滞税等)のリスク/法人税上、原則として全額損金算入できない(経費にならない)

法人側には、主に2つのペナルティが課せられます。

- 認定利息分の損金不算入

役員賞与と認定された利息相当額は、原則として法人税法上の経費(損金)にできません。通常の役員賞与は、事前確定届出給与の手続きを踏まない限り損金不算入となりますが、認定利息はそもそも想定外の賞与のため、手続きのしようがありません。結果として、その分だけ会社の利益が強制的にかさ上げされ、法人税の負担が増加します。 - 源泉徴収義務違反

賞与を支払った会社は、源泉所得税を預かって国に納める義務があります。役員賞与認定が行われると、会社はこの義務を怠ったと見なされ、本来納めるべきだった源泉所得税に加え、ペナルティとして不納付加算税や延滞税といった追徴課税が発生する可能性があります。

個人側のペナルティ:所得税・住民税の増加

ペナルティは会社だけにとどまりません。役員個人にも影響が及びます。

役員賞与と認定された利息相当額は、役員個人の給与所得に上乗せされます。これにより、課税対象となる所得金額が増えるため、所得税や住民税の負担が重くなってしまうのです。

結果として、法人税、源泉所得税(+ペナルティ)、個人の所得税・住民税という形で、会社と個人の両方で税負担が増える「トリプルパンチ」とも言える状況に陥る恐れがあります。

契約に基づき利息を計算し、決算で未収利息・受取利息を計上する(あわせて金銭消費貸借契約書、利率・返済条件、請求・回収の管理を整備する)ことが有効です。ただし、状況によってはNo.2606の例外が適用される場合もあります。

これらのペナルティを回避するための、最低限にして最も重要な対策があります。それは、たとえ今期は役員から実際に利息の支払いを受けていなくても、会計帳簿上で「未収利息」として計上しておくことです。

具体的には、決算時に以下のような仕訳を計上します。

| 借方 | 貸方 |

|---|---|

| 未収利息 | 受取利息 |

この仕訳一本を入れておくだけで、会社として「利息を受け取る意思がある」ことを明確に示せます。これにより、税務調査で利益供与(お小遣い)の意図を疑われた際に、有力な反論材料となるのです。

未収利息の計上は、最低限の防衛策として機能しますが、最終的には契約に基づき、請求・回収(または合理的な相殺)を継続し、実態として利息を取っていることが重要となります。

【重要】税務署はOKでも、銀行はNG。融資を止めないための注意点

ここまで、税務上のルールについて解説してきました。「なるほど、特例基準割合で利息を計上しておけば問題ないんだな」と思われたかもしれません。しかし、ここに大きな落とし穴があります。

税務上はルールを守っていても、決算書に「役員貸付金」という勘定科目があるだけで、銀行からの評価が著しく下がってしまうという厳しい現実があるのです。

これは、多くの経営者様が見落としがちな、しかし事業の継続に直結する非常に重要なポイントです。当事務所では、融資に強い決算書作成のサポートも行っておりますが、役員貸付金は常に論点の一つとなります。

なぜ銀行は「役員貸付金」を嫌うのか?

銀行が役員貸付金を極端に嫌うのには、明確な理由があります。銀行の審査担当者は、決算書にこの科目を見つけると、以下のような懸念を抱きます。

- 公私混同経営の疑い:会社の資金と個人の資金の区別がついていない、ガバナンスが甘い会社ではないかと疑われます。経営者の規律が低いと判断されれば、会社の信用力は大きく損なわれます。

- 資金使途違反の懸念:銀行が事業のために融資した資金が、本来の目的とは違う役員個人のために流用されているのではないか、と警戒されます。これは銀行との信頼関係を根底から揺るがす行為です。

- 実質的な資産ではない:会計上は「資産」として計上されていても、銀行は役員貸付金を「返済される見込みの低い、実質的な価値のない資産」と見なす傾向があります。そのため、自己資本からこの金額を差し引いて評価されることもあり、財務内容が悪く見えてしまいます。

放置が招く「資金調達力の低下」という経営リスク

役員貸付金を安易に考え、放置してしまうと、その代償は「資金調達力の低下」という形で現れます。

具体的には、

- 新規の融資審査が通らない

- 既存の融資の更新を断られたり、条件が悪化したりする

- いざという時に、追加の運転資金を借りられない

といった事態に繋がりかねません。これは、事業を成長させるための設備投資の機会を逃したり、不測の事態に対応できず資金繰りが悪化したりと、会社の存続そのものを脅かす重大な経営リスクなのです。

役員貸付金の利息計算と契約でお悩みの経営者様へ

役員貸付金は、税務上のルールさえ守れば良いという単純な問題ではありません。適正な利息計算や、法的に有効な金銭消費貸借契約書の作成はもちろんのこと、銀行からの信用を損なわないための長期的な解消プランまで見据えた対策が不可欠です。

「自社の利息計算は本当にこれで合っているだろうか?」

「契約書を作成していないが、今からでも間に合うだろうか?」

「銀行融資を考えているが、役員貸付金が残っていて不安だ…」

もし、このようなお悩みを少しでもお持ちでしたら、一人で抱え込まずに、ぜひ一度、当事務所にご相談ください。

私たちは、会計税務の専門家として、そして経営者の皆様のビジネスパートナーとして、現状を正確に分析し、税務と財務の両面から最適な解決策をご提案します。まずは状況を整理するところから、一緒に始めてみませんか。

ご相談をご希望の方は、下記のお問い合わせフォームよりお気軽にご連絡ください。

配偶者を非常勤役員に!税務署に否認されない報酬相場と実務要件

なぜ配偶者を非常勤役員にすると節税になるのか?

会社の利益が順調に伸びてくると、多くの経営者様が「役員報酬を増やして、個人の手取りを増やしたい」と考えるのは自然なことです。しかし、高額な役員報酬には高い所得税と住民税が課せられます。そこで有効な選択肢となるのが、配偶者などのご家族を非常勤役員とし、役員報酬を分散させる方法です。

「なぜ、所得を分けるだけで節税になるの?」と疑問に思われるかもしれません。その秘密は、日本の所得税が「累進課税」という仕組みを採用している点にあります。

所得分散による税率ダウンの仕組み【簡易シミュレーション】

累進課税とは、所得が高ければ高いほど、より高い税率が適用される仕組みです。つまり、一人の肩に所得が集中すると、高い税率区分が適用されてしまい、税負担が重くなってしまうのです。

ここで、簡単なシミュレーションを見てみましょう。社長お一人が年収1,200万円の役員報酬を受け取る場合と、社長が800万円、非常勤役員の配偶者様が400万円と分散した場合で、世帯全体での税負担がどう変わるか比較してみます。

前提(このシミュレーションの条件)

以下の条件で、所得税+住民税(概算)を比較します。

- 収入は給与(役員報酬)のみ

- 所得控除:基礎控除のみ(配偶者控除・扶養控除等なし)

- 社会保険料控除:考慮しない(※後述のとおり、実務上はここも重要論点になり得ます)

- 所得税:復興特別所得税を含む

- 住民税:所得割10%+均等割4,000円+森林環境税1,000円(東京都の一般的な説明を前提)

- 給与所得控除・基礎控除:令和7年度税制改正後(令和7年分以後)前提

注:給与所得控除・基礎控除の見直しは、令和7年分以後の所得税の年税額に反映されます(年末調整の精算等を含む扱い)。

| 社長一人で1,200万円の場合 | 社長800万円・配偶者400万円に分散した場合 | |

|---|---|---|

| 社長の税額(所得税・住民税) | 約259万円 | 約125万円 |

| 配偶者の税額(所得税・住民税) | 0円 | 約33万円 |

| 世帯合計の税額 | 約259万円 | 約159万円 |

| 差額(節税額) | 年間 約100万円 |

結論:一定の前提のもとでは、所得分散により世帯合計で税負担が下がる可能性があります。

ただし、この金額は「税金だけ」の比較です。実務では、次の2点で結果が大きく変わります。

1社会保険(扶養・加入)の影響

2勤務実態・報酬決定プロセス(税務調査対応)の整備

これほど大きな節税効果があると聞くと、「すぐにでも始めたい」と思われるかもしれません。しかし、ここで一つ、大きな注意点があります。それは、「名ばかり役員」への報酬支払いは、税務調査で非常に厳しくチェックされるという事実です。

節税目的が先行し、実態が伴わない安易な報酬設定は、税務署から「不当な税金逃れ」と見なされる可能性があります。もし否認されてしまえば、節税どころか、追徴課税という重いペナルティが課せられることになりかねません。

特に親族への役員報酬は、税務調査の流れの中でも重点的に確認される項目のひとつです。「勤務実態がない」「報酬が高すぎる」という2つのポイントで否認されないよう、しっかりとした対策を講じる必要があります。

税務署はここを見る!役員報酬が否認される2大理由

税務調査において、調査官はどのような視点で非常勤役員への報酬をチェックするのでしょうか。漠然と不安に思うのではなく、相手の視点を理解することが、的確な対策の第一歩です。主に問題となるのは、以下の2つのポイントです。

理由1:職務内容に対して「不相当に高額」な報酬

税務署がまずチェックするのは、「支払われている報酬額が、その役員の働きに見合っているか」という点です。法人税法では、不相当に高額な部分の役員給与は、会社の経費(損金)として認められないと定められています。

では、「不相当に高額」とは、どのように判断されるのでしょうか。調査官は、以下の3つの要素を総合的に見て、その妥当性を判断します。

- 職務内容の重要性・責任の度合い(経営判断に関与しているか、専門スキルがあるか)

- 会社の収益状況(赤字なのに高額な報酬を取っていないか)

- 同業他社の水準(同規模・同業種の会社と比較して高すぎないか)

単に「月〇万円だから高い」と金額だけで判断されるわけではなく、これらのバランスが取れているかが重要になるのです。

(参考:国税庁 第6款 過大な役員給与の額)

理由2:「勤務実態がない」と判断されるケース

次に厳しく見られるのが、「そもそも役員としてきちんと働いているのか」という勤務実態そのものです。登記簿に名前が載っているだけ、いわゆる「名ばかり役員」と判断されれば、報酬の全額が否認されるリスクもあります。

調査では、例えば以下のような事実関係が確認されがちです。

- 重要な会議への出席、議事録上の関与

- 稟議・決裁への関与(承認記録)

- 調査官から業務内容を質問されても、具体的に説明できない

税務署は、形式的な役職名ではなく、「実質的に会社の経営に関与しているか」を見ています。「配偶者の役員報酬は本当に大丈夫だろうか?」と、これらのチェックポイントに照らして一度確認してみることが大切です。  【専門家の視点】否認されない役員報酬の「相場」と決め方

【専門家の視点】否認されない役員報酬の「相場」と決め方

「結局、いくらまでなら安全なのですか?」 これは非常によくあるご質問ですが、残念ながら「月額〇万円までなら絶対に大丈夫」という明確な基準は法律上存在しません。

しかし、過去の判例(国税不服審判所の裁決例など)や実務上の経験則から、ある程度の「目安」を導き出すことは可能です。

判例では月額10万円〜15万円程度が一つの目安

過去の裁決例を見ると、特別なスキルを持たない、一般的な中小企業の非常勤役員(親族)の場合、月額5万円〜15万円程度であれば妥当と認められるケースが多く見受けられます。

逆に言えば、自宅での軽微な事務作業のみで高額な役員報酬を設定している場合は、税務署から強い疑義を持たれる可能性が高いと言えます。

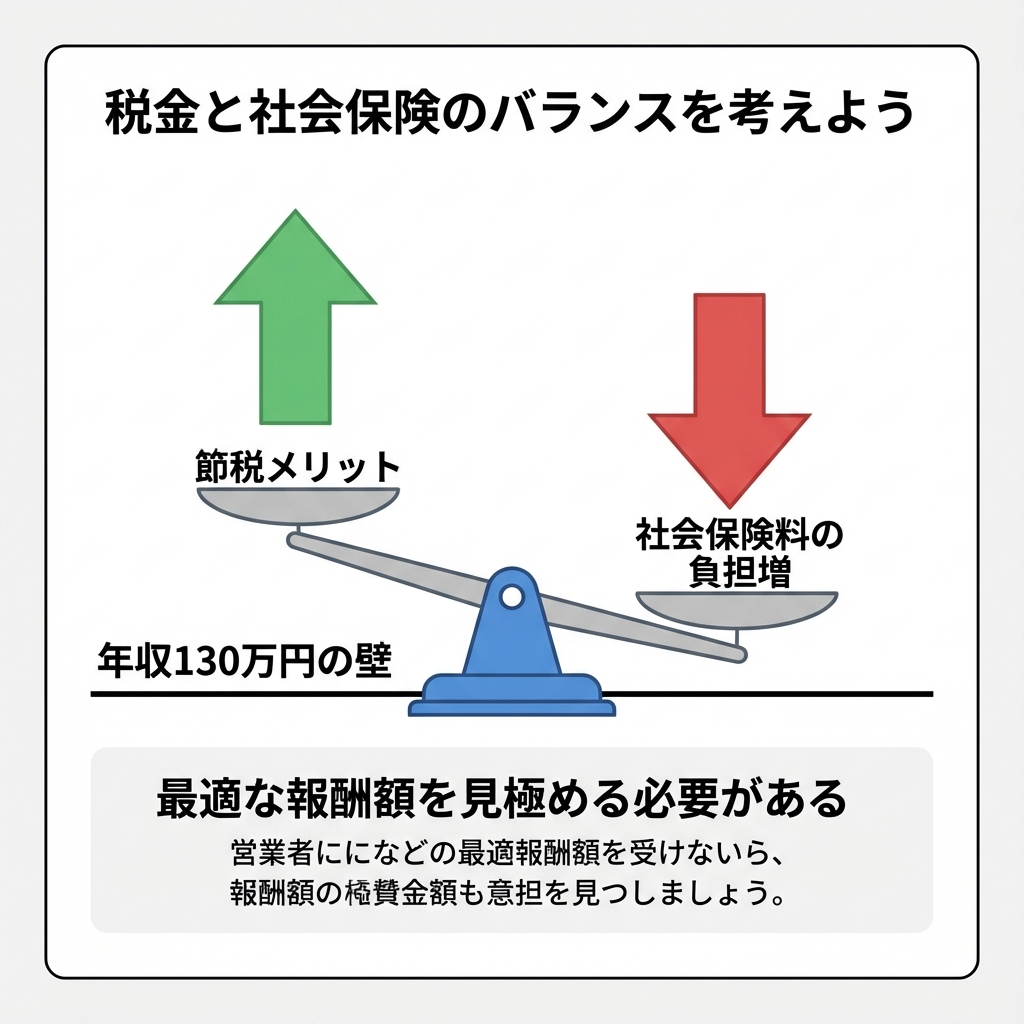

要注意!社会保険の「130万円の壁」は役員には通用しない?

税金面だけでなく、社会保険(健康保険・厚生年金)のルールにも注意が必要です。 よく「年収130万円未満なら扶養に入れる」と言われますが、これは一般的なパートタイマーの話です。

法人の役員は、原則として報酬が発生している時点で社会保険への加入(強制適用)が求められます。

「非常勤だから社会保険には入らなくていい(夫の扶養のままでいい)」と認められるためには、年金事務所に対して「労働日数・時間が短い」「経営への影響力が限定的である」といった実態を証明し、例外的に認めてもらう必要があります。

ここを甘く見て「月10万円(年120万円)だから扶養内で大丈夫だろう」と勝手に判断すると、年金事務所の調査で遡って加入を求められ、多額の保険料を請求されるリスクがあります。役員の社会保険加入の要否については、必ず事前に社労士や年金事務所へ確認してください。

「所得税は節税できたけれど、社会保険料の負担が増えて、世帯全体の手取りはかえって減ってしまった」という事態は避けたいものです。月額10万円程度に設定するか、あるいは扶養を外れることを前提に報酬を多めに設定するかなど、税金と社会保険料の両方をシミュレーションした上で、最適な報酬額を検討することが賢明です。

税務調査で「勤務実態」を証明する鉄壁の証拠書類リスト

税務調査で最も重要なのは、「言った、言わない」の水掛け論を避けることです。そのためには、「客観的な証拠」をきちんと揃えておくことが何よりも強力な武器になります。タイムカードがない非常勤役員だからこそ、意識して「経営に参加している証跡」を残していく必要があります。ここでは、準備しておくべき証拠書類を具体的にご紹介します。

私たちは多くの税務調査に立ち会ってきましたが、やはり証拠書類がきちんと整備されている会社は、調査官の心証も良く、調査がスムーズに進む傾向にあります。逆に、口頭で「妻は経営の相談に乗ってくれています」と説明するだけでは、「それはご家庭での会話ですよね?」と一蹴されてしまいかねません。公私の区別を明確にし、会社の業務として関与していることを客観的に示すことが、何よりの防御策となるのです。

【必須】株主総会議事録・取締役会議事録・決裁文書(稟議書)

取締役は会社経営に関与します。株主総会(または取締役会)の決議、それ以外の重要な契約や高額な備品の購入などに関する決裁(稟議)によって会社の方向性が決定されるのがルールです。この正規の手続きを踏んでいることを証明するために、議事録や決裁文書(稟議書)は必ず作成・保管してください。

議事録や決裁文書(稟議書)には、以下の点を明記します。

- 開催日時と場所

- 出席した役員・株主の氏名

- 決議が可決されたこと

専門家による最終チェックで税務調査リスクを万全に

ここまで、非常勤役員報酬を税務署に否認されないためのポイントを解説してきました。所得分散による節税は、適切に行えば非常に有効な手段です。しかし、その一方で、親族への報酬は税務調査で狙われやすいポイントの一つであることも事実です。

「これくらいなら大丈夫だろう」という自己判断が、思わぬリスクに繋がることも少なくありません。特に、報酬額の妥当性や勤務実態の証明は、個々の会社の状況によって判断が分かれる、非常にデリケートな問題です。

法人税法上の規定や過去の判例を踏まえ、自社の状況を客観的に分析し、万全の対策を講じるためには、やはり専門家の視点からのチェックが不可欠です。私たちは、単に「大丈夫」「危ない」と判断するだけでなく、「なぜそう言えるのか」という根拠を丁寧にご説明し、お客様が安心して経営に専念できる体制づくりをサポートします。

あなたの会社の報酬設定は本当に安全ですか?

この記事を読んで、ご自身の会社の状況を振り返ってみていかがでしたでしょうか。

- 報酬額の妥当性:配偶者の仕事内容に対して、今の報酬額は高すぎませんか?その金額の根拠を調査官に説明できますか?

- 職務実態:配偶者が役員として経営に関わっていることを、客観的な事実として示せますか?

- 証拠書類:株主総会議事録や決裁文書(稟議書)など経営に参加している書類や業務に携わている書類は揃っていますか?

もし、一つでも「少し不安だな…」と感じる点があれば、それは専門家に相談すべきサインかもしれません。

決算前、あるいは税務調査の連絡が来る前に一度、専門家のチェックを受けてみませんか?当事務所では、オーナー経営者様の事業と財産を守るパートナーとして、個別の状況に応じた最適なアドバイスを提供しています。ぜひお気軽にご相談ください。

役員報酬の黄金バランスとは?手取りを最大化する最適額を解説

役員報酬「なんとなく」で決めていませんか?社長のよくある悩み

「今期の利益は順調なのに、なぜか自分個人の手元にお金が残らない…」

「役員報酬を上げたいけれど、税金や社会保険料がいくら増えるのか分からなくて不安…」

「そもそも、今の役員報酬の金額が自社にとって本当にベストなのか、誰に相談すればいいのか分からない」

もし、あなたがこのように感じているなら、それは決して特別なことではありません。多くのオーナー経営者の皆さまが、同じような悩みを抱えていらっしゃいます。

会社の成長のために日々奮闘し、ようやく利益が出せるようになった。当然、その貢献に見合った報酬を受け取りたいと考えるのは自然なことです。

しかし、いざ役員報酬を決めようとすると、法人税、所得税、住民税、そして社会保険料という複雑な要素が絡み合い、「なんとなく」で金額を決めてしまっているケースが少なくありません。

その「なんとなく」の決定が、実は会社と社長個人の手残り(合計キャッシュ)に大きな影響を与えている可能性があるとしたら、どうでしょうか。

この記事では、悩めるオーナー経営者のあなたのために、会社と個人の手残りを最大化するための考え方、いわゆる「役員報酬の黄金バランス」について解説します。複雑な仕組みを紐解き、あなたの会社にとっての最適解を見つける一歩を踏み出しましょう。

役員報酬の「黄金バランス」とは?

役員報酬の「黄金バランス」とは、ひとことで言えば、会社と社長個人が支払う“税金・社会保険料の合計”が最も少なくなるポイントのことです。

具体的には、次の合計が最小となる水準を指します。

- 会社が支払う「法人税等」+「会社負担の社会保険料」

- 社長個人が支払う「所得税・住民税」+「本人負担の社会保険料」

つまり、会社と個人の両方から出ていくお金(税・社保)を最小限に抑え、会社+個人の手残り(合計キャッシュ)を最大化する「一点」を探す、という考え方です。

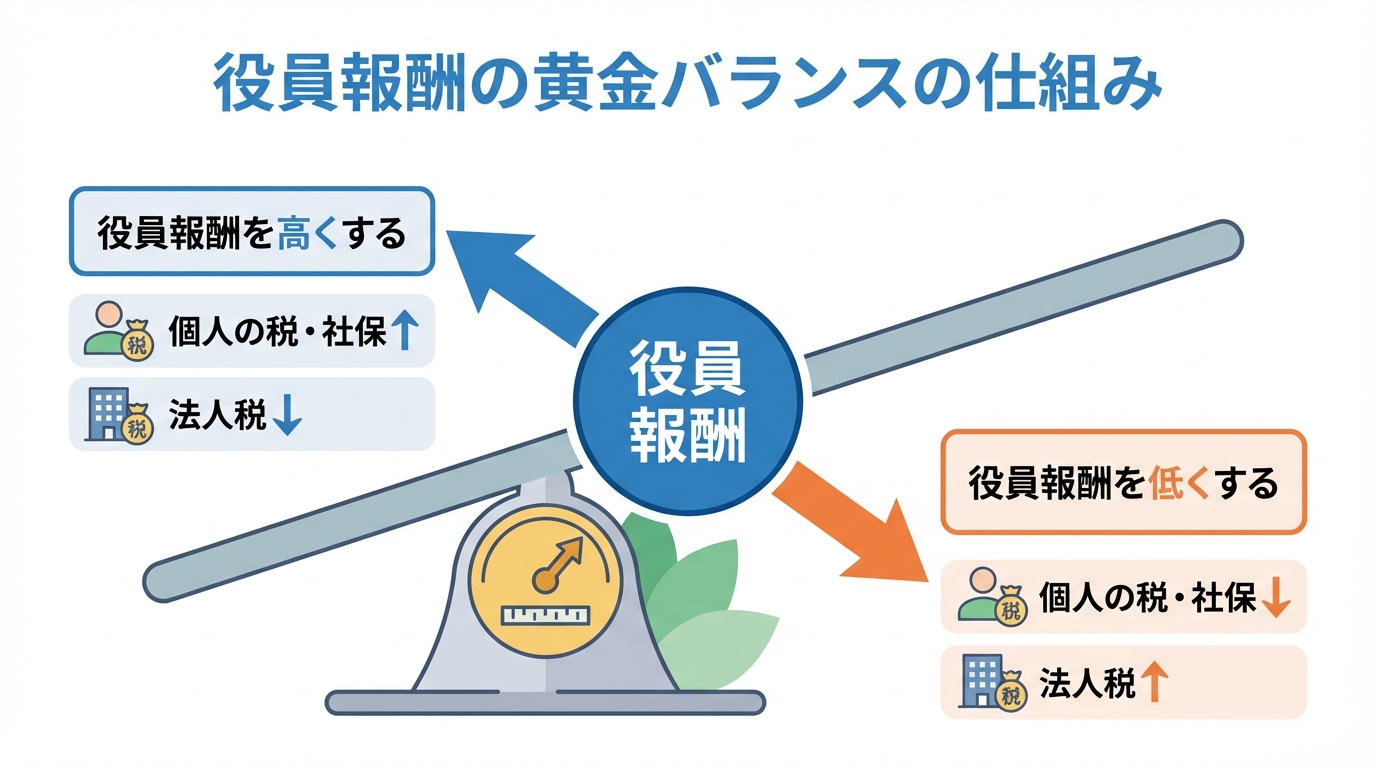

なぜ「バランス」が重要なのか?(シーソーの関係)

役員報酬の金額は、会社と個人の税金・社会保険料に「シーソー」のように影響し合います。

- 役員報酬を高くすると…

- 個人:所得が増えるため、所得税・住民税・社会保険料が増加(負担増)

- 会社:役員報酬は損金となるため利益が減り、法人税等は減少(負担減)

- ※一方で、会社負担の社会保険料は増加(負担増)

- 役員報酬を低くすると…

- 個人:所得が減るため、所得税・住民税・社会保険料は減少(負担減)

- 会社:利益が増えるため、法人税等は増加(負担増)

- ※一方で、会社負担の社会保険料は減少(負担減)

このトレードオフの中で、トータルの負担が最も軽くなる「最適値」を見つけ出すことが、黄金バランスの目的です。

報酬を上げると“手残りが伸びにくくなる”理由

「法人税を減らすために、役員報酬はどんどん上げた方が得なのでは?」と考える方もいらっしゃいます。しかし、ここには所得税の「累進課税」という落とし穴があります。

日本の所得税は、所得が高くなるほど税率が跳ね上がる仕組みです(最高税率45%+住民税10%)。※所得税には復興特別所得税が上乗せされます。

役員報酬がある一定のラインを超えると、「法人税の節税効果」よりも「個人の税・社保負担の増加」の方が大きくなってしまうことがあります。

結果として、「報酬の額面は増えているのに、会社と個人を合わせた手残り(合計キャッシュ)は逆に減ってしまう」という現象が起こり得ます。この分岐点を見極めることが、賢い経営者の条件です。

【年収別】役員報酬のシミュレーションと分岐点

会社の利益(役員報酬支払い前)が一定のケースを想定し、役員報酬設定の勘所を見ていきましょう。 ※本シミュレーションは一般的な概算の考え方であり、加入している健康保険(協会けんぽ/健保組合)、標準報酬月額の等級、法人の実効税率、各種控除、居住地等により結果は変動します。

ケース1:役員報酬 年間500万円の場合(創業期・成長初期)

会社の利益がまだ大きくない段階です。このレンジでは、無理に役員報酬を上げて個人の税率を高めるよりも、会社に利益を残して内部留保を厚くし、将来の投資に備える選択肢が有効なことがあります。

法人税等も一定の軽減があるレンジ(例:所得のうち一定額まで)を活用できるため、バランスが取りやすい時期です。

ケース2:役員報酬 年間1,000万円〜1,200万円(最も判断が難しい「悩み」のゾーン)

多くの経営者が目標とする年収1,000万円台。ここは所得税率の段階が変わりやすく、法人税等と所得税・社保のバランスが最もシビアに問われる領域です。

例えば、役員報酬を1,000万円から1,200万円に上げたとします。会社の法人税等は下がりやすい一方で、個人の所得税・住民税・社会保険料(さらに会社負担の社会保険料)も増加します。

「苦労して報酬を上げた割に、手残りが増えた実感が少ない」と感じやすいのがこのゾーンです。

【試算例】キャッシュフローが改善するケース

前提条件:ITサービス業、役員報酬支払い前の利益1,600万円、社長45歳(扶養なし、東京都在住)

例えば、当初の役員報酬が1,200万円だったとします。シミュレーションの結果、最適な役員報酬額を1,020万円に見直したとしましょう。

結果: 報酬額を引き下げるため、社長個人の手取りは減少します。一方で、会社の利益が増え、法人税等は増えるものの、会社負担の社会保険料が下がることなどにより、会社側に残る資金が増えることがあります。

この結果、会社と個人を合わせた合計キャッシュが、年間で数十万円程度改善するケースが出てきます(※条件により増減します)。

「報酬を下げるのは抵抗がある」と感じるかもしれませんが、会社に残った資金を「役員退職金の準備」や「社宅」の原資に回すことで、実質的な資産形成スピードを高められる場合もあります。

ケース3:役員報酬 年間2,000万円の場合(高所得者層のゾーン)

このレンジでは、個人の税負担(所得税+住民税)が重くなりやすく、報酬をさらに上げても手残りが伸びにくくなります。単純な昇給だけで最適化するよりも、「役員社宅」「出張旅費規程」「iDeCo・小規模企業共済」などを活用し、給与以外の形で実質的な手残りを増やす戦略への転換が有効になるケースが多いでしょう。

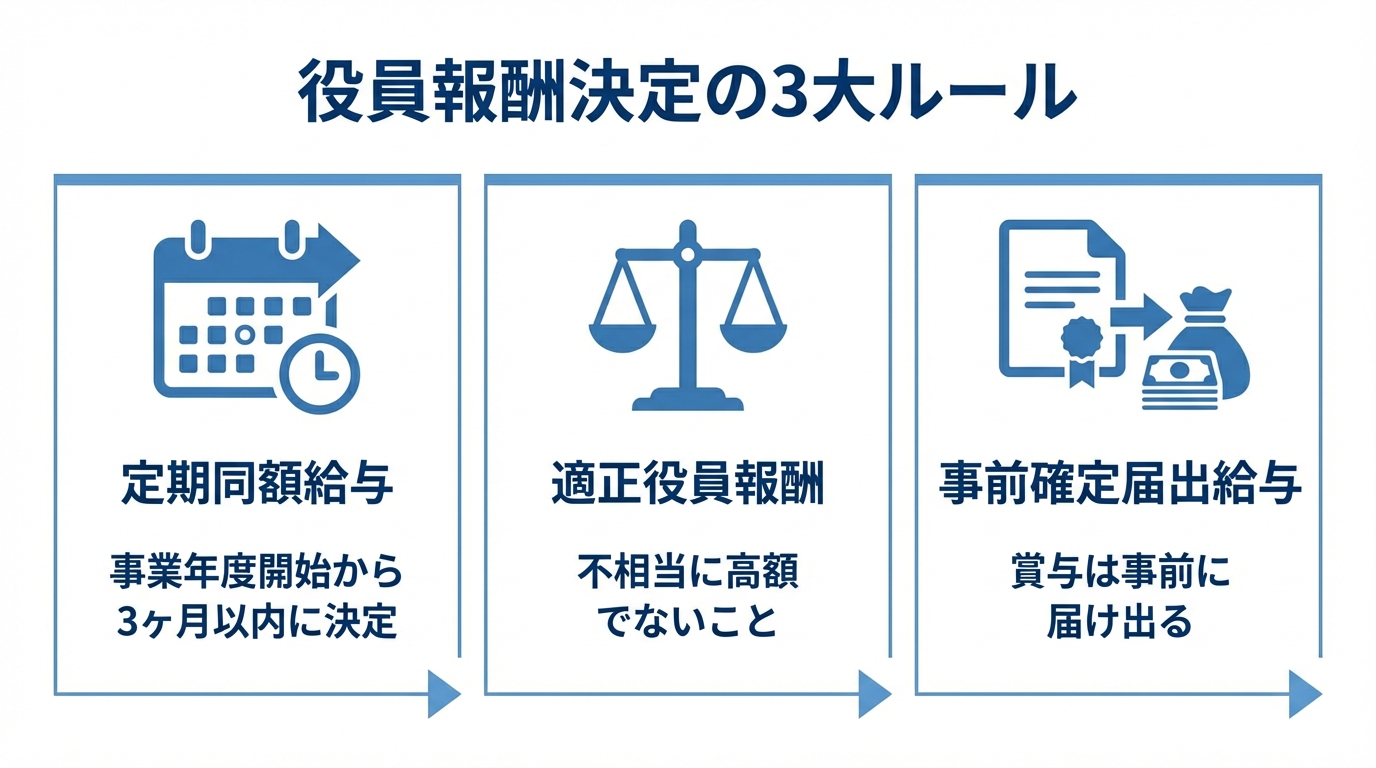

報酬額だけじゃない!絶対に守るべき3つのルール

最適な金額が見えても、税務ルールを無視すれば否認されるリスクがあります。

1. 定期同額給与(期首から3ヶ月以内に決定)

役員報酬は、原則として期首から3ヶ月以内に決定し、毎月同額を支払わなければ損金になりません。

「利益が出たから期中に増額」は原則として認められにくいため、事前の計画が重要です。

※一定の例外(業績悪化改定等)が認められる場合もあります。

2. 適正役員報酬(不相当に高額でないこと)

同業他社や会社の規模と比較して「高すぎる」と判断された場合、過大分が損金として否認されるリスクがあります。

3. 事前確定届出給与(賞与の事前届出)

役員に賞与を出したい場合は、あらかじめ「いつ、いくら払うか」を税務署に届け出る必要があります。

【要注意】節税ばかりに目を奪われるな!4つのリスク

私たちは経営者のパートナーとして、メリットだけでなくリスクも正直にお伝えします。目先の税金だけを見て報酬を下げすぎると、以下の弊害が出ることがあります。

リスク1:将来の年金受給額が減る 報酬(標準報酬月額)を下げすぎると、将来受け取る厚生年金が減少します。老後のライフプランとの兼ね合いが必要です。

リスク2:住宅ローン等の審査で不利になる 個人の年収が下がると、金融機関からの個人の借入可能額が減る可能性があります。近々、自宅購入や借り換えの予定がある場合は注意が必要です。

リスク3:法人税が高額になる可能性 報酬を下げて会社の利益が出すぎると、軽減税率の上限を超え、高い法人税率が適用されることでトータルの税負担が増える本末転倒なケースがあります。

リスク4:税務調査リスク 極端な増減や、根拠のない高額報酬は税務調査の対象となりやすくなります。

結論:あなたの会社の「黄金バランス」はオーダーメイドで決まる

役員報酬に、全ての中小企業に共通する「絶対的な正解」はありません。 会社の利益状況、将来の投資計画、社長の家族構成、個人のライフプランによって、一社一社、最適解は異なります。

「今の報酬額で本当に損をしていないか?」

「会社と個人の手残りを最大化するにはどうすればいいか?」

そう思われた方は、ぜひ一度、専門家によるシミュレーションをご利用ください。 当事務所では、単なる節税計算だけでなく、社長のライフプランまで考慮した「役員報酬最適額シミュレーション」や「現行報酬の適正診断」を承っております。

「なんとなく」の決定を卒業し、根拠ある数字で経営をコントロールしましょう。

役員報酬を上げるより効果的!手取りを最大化する「借り上げ社宅」活用術

役員報酬を上げても手取りが増えない経営者様へ

「今期も頑張って利益を出した。よし、役員報酬を上げよう!」

しかし、いざ給与明細を見てみると、増えた報酬額に対して手取りの増加はごくわずか。所得税・住民税、そして社会保険料で半分近くが引かれてしまい、がっかりされた経験はございませんか?

これに悩む経営者も少なくありません。会社の成長のために身を粉にして働いても、その頑張りが個人の資産形成に直結しにくい。このジレンマを解決するためには、少し視点を変える必要があります。

それは、無理に役員報酬(=給与所得)を上げるのではなく、「個人が支払うべき支出を、会社の経費に変える」という発想です。

そして、この考え方を実現する上で、役員社宅制度は効果的で合法的な節税手段の一つです。

【図解】役員社宅で年間手取りがこれだけ増える!報酬UPとの比較

「役員社宅が節税になるのは知っているけど、具体的にどれくらいお得なの?」

そう思われる方も多いでしょう。そこで、家賃20万円の物件に住むケースを例に、役員社宅制度を導入した場合としない場合で、会社と個人の手元に残るお金がどれだけ変わるのかをシミュレーションしてみましょう。その差は歴然です。

ケース1:役員報酬1,000万円から家賃240万円を支払う場合

まずは、多くの経営者様が実践されている一般的なケースです。年間の役員報酬を1,000万円と設定し、その中から個人として年間240万円(月20万円)の家賃を支払っているとします。

この場合、課税の対象となるのは額面の1,000万円です。ここから所得税・住民税、そして社会保険料(健康保険・厚生年金)が差し引かれます。そして、残った手取りの中から、家賃240万円を支払うことになります。税金や社会保険料の負担の重さを改めて実感されるのではないでしょうか。

ケース2:役員報酬を下げ、会社が家賃を負担する場合(社宅化)

次に、役員社宅制度を導入したケースです。家賃分を考慮し、役員報酬を年間760万円に下げます。そして、会社が家主と賃貸借契約を結び、家賃240万円を会社の経費として支払います。

役員は、国税庁の規定に基づいて算出した「賃料相当額」を会社に支払います。この賃料相当額は国税庁の算式で算出され、物件ごとに大きく異なりますが、ここでは仮に月2万円、年間24万円とします。

この場合、個人の課税対象は760万円に下がります。これにより、所得税・住民税が軽減される可能性があります。さらに重要なのが社会保険料です。社会保険料は「標準報酬月額」を基準に計算されるため、役員報酬の額面が下がることで、個人負担分だけでなく、会社負担分の社会保険料も同時に削減されます。

【重要】導入時期の注意点(定期同額給与) 役員報酬の改定(減額)は、原則として「事業年度開始から3ヶ月以内」に行う必要があります。期中の変更は税務上のリスクがあるため、導入タイミングについては必ず事前にご相談ください。

結論:会社の実質負担はほぼ同じでも、手残りは数十万円増加

上記の2つのケースを比較すると、驚くべき結果が見えてきます。

| 項目 | ケース1:個人で家賃支払い | ケース2:役員社宅導入 | 差額 |

|---|---|---|---|

| 役員報酬 | 1,000万円 | 760万円 | -240万円 |

| 所得税・住民税 (概算) | 約150万円 | 約80万円 | -70万円 |

| 社会保険料(個人負担・概算) | 約120万円 | 約110万円 | -10万円 |

| 個人の手取り額 | 約730万円 | 約570万円 | -160万円 |

| ここから支払う家賃 | 240万円 | 24万円(自己負担分) | -216万円 |

| 最終的な個人の手残り | 490万円 | 546万円 | +56万円 |

| 社会保険料(会社負担・概算) | 約120万円 | 約110万円 | -10万円 |

※上記はあくまで概算シミュレーションであり、家族構成や各種控除、社会保険料率などにより実際の金額は変動します。(試算の前提:40歳未満・扶養親族なし・東京都の令和7年度協会けんぽ保険料率・厚生年金保険料率を参考に概算。所得税・住民税は給与所得控除・基礎控除・社会保険料控除のみを考慮した概算値です)※社会保険料の等級が下がると、将来受け取る厚生年金の受給額が減少する可能性があるので、現時点でのキャッシュフロー最大化を優先することになります。

ご覧の通り、会社としての支出総額(役員報酬+社会保険料会社負担+家賃)はほとんど変わらないにもかかわらず、経営者個人の手元に残るお金は年間で約56万円も増加しました。 さらに、会社は社会保険料負担10万円減少し、かつ社宅収入24万円を受領します。つまり、会社と個人あわせて年間約90万円ものキャッシュが外部に流出せず手元に残る計算です。役員社宅は、単なる福利厚生ではなく、会社と個人の財産を最大化するための有力な選択肢の一つです。

導入は簡単!今お住まいの家をそのまま社宅にできます

「これほど効果があるならすぐにでも導入したい。でも、引っ越しが必要だったり、手続きが面倒だったりするのでは?」

ご安心ください。役員社宅制度は、多くの場合、既存の物件を活用できます。

手続きは「個人契約」から「法人契約」への切り替えだけ

具体的な手続きは、一般的な流れとして、現在「個人名義」で結んでいる賃貸借契約を、「法人名義」に切り替えることになります。

- 大家さん・管理会社へ相談と承諾

まずは、契約名義を個人から法人へ変更したい旨を伝え、承諾を得ます。入居者が変わるわけではないため、多くのケースでスムーズに承諾を得られます。 - 法人名義で新規契約を締結

現在の個人契約を解約し、新たに会社名義で賃貸借契約を結び直します。ケースにより敷金・礼金・仲介手数料が再度発生したり、貸主の承諾が得られない場合がありますので事前にご確認ください。 - 会社と役員間で転貸借契約を締結

会社が借りた物件を、役員個人に社宅として貸し出すための「転貸借契約書」を締結します。この際に、税務上適正な家賃(役員負担額)を設定することが最も重要になります。

このように、手続き自体は決して複雑ではありません。契約書の切り替え手数料程度で、大きな節税メリットを享受できる可能性があるのです。

持ち家でも社宅にできる?その条件と注意点

「賃貸ではなく、自分の持ち家に住んでいる場合はどうだろう?」というご質問もよくいただきます。結論から言うと、役員個人が所有する物件(持ち家)を会社が借り上げ、それを社宅として役員に貸し出すという方法も可能ではあります。

ただし、この方法は第三者からの賃貸に比べて、税務署からより厳しい目で見られる傾向にあります。特に、会社が役員に支払う家賃(借上料)の金額設定が恣意的になりやすく、適正な金額でなければ役員への利益供与とみなされるリスクがあります。(参考:国税庁タックスアンサー No.2600 役員に社宅などを貸したとき)

また、役員個人に不動産所得が発生し、さらに住宅ローン控除を受けている場合、社宅として法人に貸し出すと控除の対象外となるなど、注意すべき点が多岐にわたります。持ち家の社宅化を検討している場合は、個別のシミュレーションが必須です。安易な判断はせず、必ず事前に税務の専門家へご相談ください。

【税務調査の最重要ポイント】家賃設定のルールと否認リスク

役員社宅制度を導入する上で、成功と失敗を分ける最大のポイントは「役員が負担する家賃をいくらに設定するか」に尽きます。「なんとなく家賃の1割くらいを給与から天引きしておけば大丈夫だろう」といった安易な設定は、将来の税務調査で手痛い指摘を受ける原因となりかねません。

ここでは、税務調査で否認されないための、家賃設定のルールについて詳しく解説します。

なぜ「家賃の50%」では節税効果が半減するのか?

インターネットなどで調べると、「役員には家賃の50%以上を負担させれば給与として課税されない」という情報を目にすることがあります。

しかし、国税庁は、役員が負担すべき最低限の家賃として「賃料相当額」という基準を定めています。この計算式を使うことができれば、実家賃の10%〜20%程度の負担で済むケースが多くあります。

つまり、「50%負担」は安全策ではありますが、本来もっと安くできるはずの節税メリットを自ら捨ててしまっていることになるのです。最大の効果を得るためには、専門家による正確な「賃料相当額」の計算が不可欠です。

適正家賃の計算に必要な「賃料相当額」とは

国税庁が定める「賃料相当額」は、役員社宅の規模によって計算方法が異なります。

- 小規模な住宅の場合 もっとも節税効果が高い区分です。この場合、固定資産税評価額をベースにした計算式により、非常に低い賃料設定が可能になります。

・マンション(鉄筋コンクリート造など): 床面積99㎡以下(約30坪以下)

・木造住宅など: 床面積132㎡以下(約40坪以下) - 小規模な住宅以外の場合(一般住宅)

上記より広い物件の場合です。自社所有か借り上げかで計算方法が変わりますが、一般的に小規模住宅よりも負担額は大きくなります。

このように、計算には「固定資産税の課税標準額」といった専門的な情報が必要であり、ご自身で正確に算出するのは非常に困難です。この計算を誤ると、次の否認リスクに直結します。

税務調査で否認された場合の厳しいペナルティ

もし税務調査で、設定した役員負担額が「賃料相当額」に満たないと判断された場合、その差額分が「役員賞与」と認定されます。 役員賞与は会社の経費(損金)にならず、法人税が追徴される上に、個人には所得税の追徴、さらに延滞税などのペナルティも課せられます。正しい知識に基づいた運用がいかに重要か、お分かりいただけるかと思います。

役員社宅の導入でよくある質問(Q&A)

ここでは、役員社宅の導入を検討される経営者様からよくいただくご質問にお答えします。

Q. 豪華なタワーマンションでも社宅にできますか?

A. 可能ですが、注意が必要です。税法上、床面積が240㎡を超えるような物件は「豪華社宅」とみなされる可能性があります。豪華社宅に該当すると、通常の実勢価格(時価)を基に家賃を支払う必要があり、節税メリットはほとんどなくなります。

Q. 住宅ローン控除との併用は可能ですか?

A. 原則として併用できません。住宅ローン控除は「個人が住むための家」であることが条件です。会社に貸して社宅化すると「事業用」とみなされ、控除の対象外となります。

Q. 年度の途中でもすぐに始められますか?

A. 社宅契約自体はいつでも可能ですが、役員報酬の減額を伴う場合は「期首から3ヶ月以内」に行うのが原則です。期中での導入をご検討の場合は、報酬額を変えずに社宅家賃分を徴収する等の対策が必要ですので、まずはご相談ください。

役員社宅の適正な家賃計算と導入は専門家にお任せください

役員社宅制度は、適切に運用すればキャッシュフローを劇的に改善できますが、効果は個別の税制・社会保険等の条件によります。

その効果を最大限に引き出し、かつ税務上のリスクを抑えるためには、根拠に基づいた「社宅管理規程の作成」と、法令に準拠した「正確な賃料相当額の計算」という、2つの専門的なステップが不可欠です。

もし、少しでもご自身のケースで不安な点があれば、自己判断で進めてしまう前に、ぜひ一度私たちにご相談ください。当事務所では、会計税務のプロフェッショナルとして、貴社の状況に合わせた最適な導入プランを作成いたします。

「自分の自宅は小規模住宅に該当するのか?」 「具体的にいくら手取りが増えるのかシミュレーションしてほしい」

といったご相談も大歓迎です。貴社の決算書やご自宅の固定資産税課税明細書などをご準備いただければ、より精緻な節税効果を算出いたします。まずはお気軽にお問い合わせください。

役員社宅の導入・節税シミュレーションに関するお問い合わせはこちら

※シミュレーションは個別試算であり、結果を保証するものではありません。具体的な効果は個別の事情によります。

出張時の日当の正しい設定方法|節税効果と妥当な相場を専門家が解説

出張日当とは?まず基本と3つの節税効果を理解する

「出張日当をうまく活用すれば、効果的な節税ができるらしい」

オーナー経営者様であれば、一度はこのように耳にしたことがあるかもしれません。しかし同時に、「金額設定はいくらが妥当なのだろう?」「税務調査で否認されたらどうしよう…」といった不安から、導入に踏み切れていない方も多いのではないでしょうか。

出張日当は、正しく設計・運用すれば、会社と個人の両方に大きなメリットをもたらす、非常に有効な制度です。この記事では、出張日当の基本的な知識から、税務調査で指摘されないための妥当な金額設定、具体的な導入ステップまで、専門家の視点からわかりやすく解説します。

そもそも出張日当とは何か?交通費・宿泊費との違い

出張日当(出張手当とも呼ばれます)とは、役員や従業員が出張した際に、交通費や宿泊費とは別に、会社が定額で支給する手当のことです。

交通費や宿泊費は、領収書に基づいて実費を精算するのが一般的です。一方、日当は「出張中に発生するであろう細々とした経費」を補填する目的で支払われます。例えば、出張先での飲食代、出張ゆえの雑費などがこれにあたります。これらの費用を一つひとつ領収書で精算するのは非常に手間がかかるため、あらかじめ「このくらいの金額はかかるだろう」という概算額を定額で支給する、という考え方に基づいています。

この「実費弁償的な性質」を持つことが、日当が税務上、特別な扱いを受ける重要な根拠となります。

【効果1】法人税:会社の経費(損金)にできる

会社が役員や従業員に支給した日当は、会計上「旅費交通費」として扱われ、その全額を経費(損金)に算入することができます。経費が増えるということは、会社の利益がその分だけ圧縮されることを意味します。結果として、課税対象となる所得が減り、法人税の負担を軽減する効果が期待できます。

これは、日当制度がもたらす最も基本的な節税効果の一つです。

【効果2】所得税・住民税:役員・従業員の手取りが増える

日当が注目される最大の理由は、受け取った役員や従業員個人の税金にあります。通常、会社から受け取る給与や役員報酬には所得税や住民税がかかりますが、日当は、所得税基本通達9‑3に定める『その旅行に通常必要であると認められる範囲』に該当する部分については非課税として扱われます。これを超える金額は給与として課税されます。つまり、日当として受け取った金額には税金がかからず、そのまま個人の手取りになるのです。

実費弁償的な性質が明らかである場合、社会保険料の算定基礎から除外されることが一般的です。ただし支給実態や規程の内容次第では算定基礎に含まれる場合があるため、運用にあたっては社会保険の取扱いも確認してください。同じ金額を役員報酬の増額で支給するのに比べ、日当として支給する方が、はるかに効率的に役員や従業員の手取り額を増やすことができるのです。

【効果3】消費税:仕入税額控除の対象になる

意外と見落とされがちですが、国内出張の日当は、当該旅行について『通常必要であると認められる部分』に限り、消費税法上の課税仕入れとして仕入税額控除の対象になり得ます(出張旅費等特例)。適用には必要性の判定があり、海外出張などは原則対象外です。

インボイス制度が開始されましたが、出張旅費等については、従業員等に支給する通常必要と認められる部分については、インボイスの保存がなくても帳簿への記載のみで仕入税額控除が認められる特例があります。この専門的な視点を持つことで、法人税、所得税に加えて消費税まで含めた、トータルでの節税効果を高めることが可能になります。

税務調査で否認されない「妥当な日当額」の決め方

多くの経営者様が最も悩まれるのが、「日当は、具体的にいくらに設定すれば良いのか?」という点でしょう。日当の金額設定は、税務調査で最もチェックされやすいポイントです。ここでは、税務調査官の視点も踏まえ、日当金額を決定するための基準を解説します。

大前提:「社会通念上相当な金額」とは?

所得税法では、非課税となる旅費の範囲を「その旅行に通常必要であると認められるもの」と定めていますが、具体的な上限金額は明記されていません。そこで重要になるのが、「社会通念上相当な金額」という考え方です。これは、世間一般の常識からみて、妥当な範囲内の金額であるかどうか、という基準です。

税務調査では、この「社会通念上相当な金額」であるかどうかが、主に以下の2つの軸で総合的に判断されます。

- 社内でのバランス:社長・役員・一般社員など、役職間の金額設定に合理的な差が設けられているか。

- 同業他社とのバランス:自社と事業規模や業種が類似する他の会社と比較して、著しく高額になっていないか。

参考基準1:公的データから見る日当の相場

自社の日当額を検討する上で、客観的な指標となるのが公的なデータや民間の調査結果です。これらは、同業他社とのバランスを判断する上での有力な参考資料となります。

例えば、国家公務員の旅費に関する基準や産労総合研究所などの調査結果などから、役職別の平均的な支給額などを知ることができます。

あくまで一例ですが、これらのデータを参考にすると、以下のような金額が一つの目安として考えられます。

| 役職 | 日当の目安 |

|---|---|

| 社長・役員 | 3,000円~5,000円程度 |

| 部長クラス | 2,500円~3,000円程度 |

| 一般社員 | 2,000円~2,500円程度 |

※上記はあくまで一般的な目安であり、企業の規模や業種、出張の内容によって妥当な金額は変動します。

参考基準2:社内の役職に応じたバランス設定

税務調査では、他社との比較だけでなく、「社内での支給バランス」も重要な論点となります。例えば、社長の日当だけが突出して高く、一般社員との間に大きな格差がある場合、「なぜこれほどの差があるのか」を合理的に説明できなければなりません。

もちろん、役職や責任の重さに応じて日当に差を設けること自体は問題ありません。社長や役員は、出張先で緊急の経営判断を迫られたり、取引先との会食が発生したりする可能性が一般社員よりも高いと考えられるためです。重要なのは、その金額差が誰の目から見ても納得できる範囲内であり、客観的な理由に基づいていることです。社内規程で役職ごとに段階的な金額を設定し、その公平性を担保することが、否認リスクを避ける上で非常に重要になります。

【実践】出張日当制度を導入するための4ステップ

日当制度のメリットと妥当な金額の考え方を理解したら、次は実際に制度を導入するステップに進みましょう。ここでは、税務署にきちんと認めてもらうための具体的な手順を4つのステップに分けて解説します。

ステップ1:出張旅費規程を作成する

日当を非課税経費として支給するための絶対条件、それが「出張旅費規程」の作成です。口約束や慣習で日当を支払っていても、税務上は認められません。

出張旅費規程は、「会社として統一されたルールに基づき、全ての対象者に公平に日当を支給しています」ということを客観的に証明するための根拠書類です。税務調査が入った際には、この規程の有無がまず確認されます。出張旅費規程は非課税性を示す重要な根拠です。規程がない場合、税務署は実態確認を重視し、否認リスクが高まるため、規程整備と運用の記録化を強く推奨します。

ステップ2:規程に盛り込むべき必須項目を定める

出張旅費規程には、以下の項目を網羅的に記載することが一般的です。誰が読んでも誤解が生じないよう、具体的かつ明確に定めましょう。

- (1) 目的:この規程が、業務命令による出張旅費の取り扱いを定めるものであることを明記します。

- (2) 適用範囲:適用範囲は規程で明確に定め、特定の者のみを対象とする場合は、その合理的な理由を記載して客観性を担保してください(不当な恣意性があれば否認リスクが高まります)。

- (3) 出張の定義:「通常の勤務地を離れて業務に従事すること」といった基本的な定義や、日帰り出張の基準(例:片道の移動距離が100km以上など)を定めます。

- (4) 旅費の種類と金額:日当、宿泊費、交通費など、支給する旅費の種類と、役職に応じた具体的な金額を一覧表などで明確に記載します。

- (5) 申請・精算手続き:出張前の申請(出張申請書)や、出張後の精算(旅費精算書・出張報告書)に関する具体的な手続きの流れを定めます。

ステップ3:株主総会または取締役会で承認を得る

作成した出張旅費規程が、単なるドラフトではなく、会社の正式なルールとして効力を持つことを証明するために、承認プロセスを経ることが重要です。株式会社であれば株主総会や取締役会、合同会社であれば社員総会などで規程を審議し、承認を得ましょう。

この承認プロセスを経ておくことで、規程の客観性と正当性が格段に高まります。もちろん、承認を得た日付や内容がわかる議事録をきちんと作成し、保管しておくことを忘れないでください。これも税務調査における重要な証拠書類となります。

ステップ4:規程に沿った運用を徹底する

最も重要なのが、このステップです。どんなに立派な出張旅費規程を作成しても、それが「作りっぱなし」で実際の運用が伴っていなければ何の意味もありません。

税務調査では、規程の存在だけでなく、その規程通りに運用されているかという「実態」が厳しくチェックされます。具体的には、

- 出張のたびに「出張申請書」が提出されているか?

- 出張後には「出張報告書」や「旅費精算書」が作成されているか?

- 精算書に記載された金額は、規程の金額と一致しているか?

といった点が確認されます。日々の地道な運用こそが、日当制度を正しく機能させ、税務上のリスクから会社を守るための鍵となります。

【ケース別】日当設定で迷いやすい点のQ&A

ここでは、多くの経営者様が実際に判断に迷われる具体的なケースについて、Q&A形式で分かりやすくお答えします。

Q. 日帰り出張でも日当は支給できますか?

A. はい、可能です。

宿泊を伴わない日帰り出張であっても、日当を支給することは税務上認められています。ただし、近隣への少しの外出まで日当の対象にしてしまうと、「それは通常の外出であり、出張とは言えない」と指摘される可能性があります。

そこで重要になるのが、出張旅費規程において「日帰り出張」の定義を明確にしておくことです。例えば、「通常の勤務地から片道100km以上の移動を伴う業務」のように、距離や移動時間などを基準に、客観的に「出張」と判断できるルールを設けることが有効です。この基準を満たした場合にのみ日当を支給するという運用を徹底すれば、税務調査でも説明がしやすくなります。

Q. 海外出張の場合、日当は高く設定できますか?

A. はい、国内出張よりも高く設定することに合理性があります。

海外は日本と比べて物価が高かったり、治安の面で特別な注意が必要だったり、為替レートの変動リスクがあったりと、国内出張よりも諸雑費がかさむことが一般的です。そのため、国内出張よりも高い日当を設定することには合理性があると認められやすい傾向にあります。

ただし、その場合も無制限に高くできるわけではありません。渡航先の国や地域の物価水準などを考慮し、客観的に説明可能な範囲内の金額に設定することが重要です。例えば、北米・欧州、アジアなど、地域ごとに金額を設定するのも一つの方法です。

Q. 一人社長でも日当制度は活用できますか?

A. もちろん活用できます。むしろ、積極的に活用を検討すべきです。

「従業員がいない一人社長では、日当制度は使えないのでは?」と誤解されている方もいらっしゃいますが、全くそんなことはありません。法的には、会社(法人)と社長(個人)は別人格です。そのため、会社が定めた出張旅費規程に基づき、社長個人に出張日当を支給することは何ら問題ありません。

役員報酬は一度決めると原則として事業年度の途中では変更できませんが、日当は出張の都度、経費として計上できます。一人社長にとって、日当制度はご自身の手取りを増やしつつ、会社の節税も実現できる、非常に柔軟で有効な手段と言えるでしょう。

やりすぎは禁物!日当設定で陥りがちな失敗とリスク

専門家としての視点:日当制度の「落とし穴」

出張日当は、正しく使えば非常に有効な節税策となります。しかし、その効果を追求するあまり、社会通念を逸脱した運用をしてしまうと、かえって大きなペナルティを課されるリスクがあることを知っておかなければなりません。

例えば、明らかに高額すぎる日当を設定したり、近所への外出のような実質的に出張とは言えない移動に対して日当を支給したりするケースです。このような運用は、税務調査において厳しく否認される可能性が非常に高いと言わざるを得ません。大切なのは、節税効果と税務リスクのバランスを正しく理解し、客観的な根拠に基づいた適切な制度を構築・運用することです。

失敗例1:社会通念を逸脱した高額な日当設定

「非課税なら、できるだけ高く設定したい」という気持ちは理解できますが、これが最も危険な考え方です。相場から著しくかけ離れた日当(例えば、国内出張で1日2万円など)を設定した場合、税務調査で「社会通念上相当な金額」を超える部分については、給与として扱われる可能性があります。

給与と認定されると、その金額に対して源泉所得税が課され、追徴課税が発生します。さらに、それが役員に対するものであれば「役員賞与」とみなされ、会社の経費(損金)に算入することもできなくなります。結果として、個人と会社の両方で税負担が増えるという、まさに「ダブルパンチ」の状態に陥ってしまうのです。

失敗例2:出張の実態がない「カラ出張」での支給

言うまでもありませんが、出張の事実がないにもかかわらず、日当を支給する「カラ出張」は絶対に行ってはいけません。これは単なる計上ミスではなく、意図的な利益操作(脱税)とみなされ、通常の追徴税額に加えて、最も重いペナルティである「重加算税」が課される可能性があります。

出張の事実を客観的に証明するためにも、航空券の半券や新幹線の利用履歴、出張先での会議の議事録、宿泊先の領収書といった証拠書類(エビデンス)を、出張報告書と共にきちんと保管しておくことが不可欠です。

失敗例3:社長や特定の役員のみを対象とした規程

「節税のメリットは社長である自分だけが受けられれば良い」と考え、出張旅費規程の適用対象を社長や特定の役員に限定するケースがあります。しかし、このような恣意的な制度は、税務調査で非常に厳しく見られます。

なぜなら、全従業員に公平に適用されるべき社内ルールが、特定の人物への利益供与のために使われていると疑われるからです。その結果、支給された日当は「日当」ではなく、実質的な「給与」であると認定されるリスクが高まります。日当制度を正しく運用するためには、「全役員・全従業員を対象とする」という公平性の大原則を必ず守るようにしてください。

まとめ|専門家と共に、貴社に最適な日当制度の構築を

出張日当制度は、正しく理解し、適切な手順で導入・運用すれば、会社の法人税、役員・従業員の所得税、さらには消費税の負担まで軽減できる可能性がある、非常に強力な経営ツールです。

この記事でご紹介したポイントをまとめると、以下のようになります。

- 日当は「法人税」「所得税・住民税」「消費税」の3つの側面で節税効果が期待できる。

- 金額設定は「社会通念上相当な金額」が基準となり、公的データや社内バランスを考慮して決定する。

- 導入には「出張旅費規程」の作成と、それに沿った厳格な運用が不可欠。

- 高すぎる金額設定や不公平な運用は、給与課税や役員賞与認定などの大きなリスクを伴う。

とはいえ、自社の事業規模や業種、出張の頻度などを考慮した上で、「いくらが本当に妥当な金額なのか」「自社に合った旅費規程はどのように作れば良いのか」といった判断は、専門的な知識がなければ難しい部分も多いかと存じます。

当事務所は、会計税務の支援や経営相談に対応します。日当制度の導入はもちろん、財務戦略や管理体制の構築まで、経営判断に直結するあらゆるお悩みをご相談いただけます。

もし、貴社に最適な日当制度の構築や、出張旅費規程の作成でお悩みの場合は、どうぞお気軽にご相談ください。初回相談(30分程度)は料金を頂いておりません(事前予約制)。

【税務調査対策】交際費800万円枠の「否認されない使い方」と証拠の残し方

「この接待、経費で大丈夫?」交際費にまつわる経営者の不安

「取引先との会食、この金額は経費で大丈夫だろうか?」「税務調査で社長の個人的な支出と見なされたらどうしよう…」

このように、交際費の取り扱いについて、一抹の不安を抱えている中小企業の経営者の方は少なくないのではないでしょうか。

交際費は、事業を円滑に進めるための重要な「投資」である一方、その線引きが曖昧なため、税務調査で最も厳しくチェックされる項目の一つです。特に、年間800万円という損金算入の枠を意識されている経営者の方ほど、その使い方に頭を悩ませていることでしょう。

しかし、ご安心ください。交際費は、決して“グレー”な経費ではありません。税務上のルールを正しく理解し、客観的な証拠をきちんと残すことにより、否認リスクを大幅に低減できますが、最終的な判定は個別事実に依存します。事案によっては否認される可能性があるため、疑義のある支出は事前に専門家に確認してください。

この記事は、年間の交際費が800万円以下の中小企業のオーナー経営者の皆様を対象に、税務調査で否認されないための交際費の正しい使い方と、具体的な証拠の残し方について、分かりやすく解説します。

税務上の「交際費」とは?会議費・福利厚生費との境界線

税務調査対策の第一歩は、「交際費とは何か」を正確に理解することから始まります。税法上の交際費とは、得意先や仕入先、その他事業に関係のある者などに対する接待、供応、慰安、贈答その他これらに類する行為のために支出するものを指します。

実務で特に判断に迷うのが、「会議費」や「福利厚生費」との区分です。これらの費用との境界線を正しく理解することが、適切な経理処理と税務リスクの軽減に繋がります。

交際費の3つの要件:誰に、何のために、何をする支出か

ある支出が交際費に該当するかどうかは、以下の3つの要件から総合的に判断されます。

- 支出の相手方:得意先、仕入先、株主、役員、従業員など、事業に関係のある者であること。

- 支出の目的:事業関係者との親睦を深め、取引関係の円滑化を図るなど、事業をスムーズに進めるためであること。

- 支出の行為:接待、供応(飲食の提供)、慰安(旅行や観劇など)、贈答(お中元やお歳暮など)であること。

例えば、取引先の担当者との商談を兼ねた会食や、お世話になっている仕入先へのお中元などは、これらの要件を満たす典型的な交際費と言えますが、お中元等の贈答は事業関係者への贈答であれば交際費に該当することが多いものの、贈答品の性質・金額・対象(不特定多数か特定の取引先か)によっては広告宣伝費や福利厚生費に該当する場合もあるため、実態に応じて判断してください。

【比較表】交際費?会議費?福利厚生費?判断に迷う費用

それぞれの費用の違いを、具体的なケースと共に比較してみましょう。重要なのは「誰のため」の「何のため」の支出かという実態です。

| 勘定科目 | 支出の目的 | 主な参加者 | 金額基準・具体例 |

|---|---|---|---|

| 交際費 | 事業関係の円滑化(接待・贈答) | 取引先、仕入先など | ・取引先との会食、ゴルフ・お中元、お歳暮、開店祝い |

| 会議費 | 業務上の会議・打ち合わせ | 取引先、社内役員・従業員 | ・会議中の飲食費など。なお、令和6年4月1日以後は、要件を満たせば1人1万円以下のものを交際費等の範囲から除外できます(自社役員・従業員やその親族だけの飲食は対象外)。 |

| 福利厚生費 | 従業員の慰安 | 全従業員が対象(機会が平等) | ・全社員対象の忘年会、社員旅行・慶弔見舞金 |

| 広告宣伝費 | 不特定多数への宣伝 | 一般消費者など不特定多数 | ・社名入りカレンダー、手帳の配布・見本品、試供品の提供 |

2024年改正「1人1万円以下」の飲食費は交際費から除外

2024年度の税制改正で、交際費から除外できる飲食費の上限が、1人あたり5,000円から10,000円に引き上げられました(令和6年4月1日以後に支出する飲食費が対象)。これは、多くの中小企業にとって重要な変更点です。

この制度を適用するためには、以下の情報を記載した書類を保存する必要があります。

- 飲食等の年月日

- 飲食等に参加した得意先、仕入先その他事業に関係のある者等の氏名又は名称及びその関係

- 飲食等に参加した者の数

- その費用の金額並びに飲食店等の名称及び所在地

- その他参考となるべき事項

この改正は、年間交際費が800万円の枠をまだ使い切っていない企業にとっても大きなメリットがあります。これまで交際費として処理していた1人あたり5,001円~10,000円の飲食費を「会議費」として処理できるため、交際費の800万円枠を温存し、他の重要な接待や贈答に活用できるようになります。ぜひ有効に活用しましょう。

中小企業の特例!交際費「年間800万円」損金算入の基本

資本金1億円以下の中小企業には、交際費の損金算入に関する特例が認められています。それが、年間800万円までの交際費を全額、損金(税務上の経費)に算入できるという制度です。

ここで絶対に誤解してはならないのは、これが「800万円までなら何でも経費にして良い」という意味ではない、ということです。大前提として、その支出があくまで事業に必要な接待や贈答であることが求められます。社長のプライベートな飲食や旅行は、たとえ800万円の枠内であっても交際費として認められません。

また、事業年度が12ヶ月でない場合は、800万円の枠は月数に応じて按分計算されます。例えば、9ヶ月決算の場合は「800万円 ÷ 12ヶ月× 9ヶ月 = 600万円」が上限となりますのでご注意ください。

税務調査で否認されない!証拠として通用する領収書・資料の残し方

税務調査官が交際費をチェックする際に最も重視するポイントは、「その支出が本当に事業のために行われたか?」を客観的に証明できるかどうかです。その証明責任は、会社側にあります。ここでは、そのための具体的な証拠の残し方について解説します。

領収書に必ず追記すべき「5W1H」情報

受け取った領収書やレシートをただ保管しているだけでは、証拠として不十分です。税務調査で「証拠」として通用させるためには、以下の「5W1H」を意識した情報を、領収書の裏面や余白にメモしておくことが極めて重要です。

- When(いつ):飲食等の年月日

- Where(どこで):飲食店の名称・所在地

- Whom(誰と):参加者の氏名、会社名、関係性(例:A商事 山田部長)

- Who(誰が):参加した自社の役員・従業員

- Why(何のために):接待の目的(例:新規プロジェクトXの見積もり協議)

- How much(いくらで):合計金額と参加人数(1人あたりの金額を明確にするため)

特に「参加者」と「目的」は、事業関連性を証明する上で最も重要な情報です。領収書やレシートには印字されないので、面倒でも、その日のうちに必ず記録する習慣をつけましょう。

社長のプライベート支出と疑われないためのNG行動

税務調査官は、経験上「これは社長の個人的な支出ではないか?」と疑いを持つ典型的なパターンを知っています。以下のような支出を交際費として計上することは、否認リスクが非常に高いため、絶対に避けましょう。

- 家族だけの飲食:配偶者や子供だけとの食事は、事業関連性の説明が極めて困難です。

- 特定の友人との頻繁な会食:事業上の関係が明確でない友人との飲食は、私的な交友と見なされます。

- 趣味のゴルフ費用:取引先とのゴルフであっても、プレー代が過度に高額であったり、プライベートな要素が強いと判断されたりする場合があります。

- 日付や金額が不自然な領収書:深夜や休日の高額な飲食、自宅近くの店舗での頻繁な利用などは、説明を求められる可能性が高まります。

経営者個人のお金と会社のお金を明確に区別する意識が、税務調査対策の基本です。

「交際費管理台帳」で説明責任を果たす

領収書へのメモ書きに加え、一覧性のある「交際費管理台帳」を作成することもお勧めです。Excelや会計ソフトの機能を活用し、日付、支払先、参加者、目的、金額などを一覧で管理しておくのです。

この台帳があることで、税務調査の際に「いつ、誰と、何のために、いくら使ったのか」をスムーズに説明できます。また、経営者自身が月々や年間の交際費の動向を把握し、計画的な予算管理を行う上でも非常に役立ちます。

もし交際費が否認されたら?経営に与える深刻な影響

「少しぐらいなら大丈夫だろう」という安易な考えで計上した交際費が、もし税務調査で否認された場合、その影響は想像以上に深刻なものになる可能性があります。詳しい税務調査の流れの中で、どのような指摘がなされるのでしょうか。

単に経費として認められないだけでなく、ペナルティを含めた複数の税金が課され、結果的に数十万円の飲食代が、百万円単位のキャッシュアウトに繋がることも珍しくありません。

追徴課税の内訳:本税・加算税・延滞税の三重苦

交際費が否認されると、主に以下の3種類の税金が追徴されることになります。

- 本税:否認された金額分だけ会社の利益が増えるため、それに対してかかる法人税、住民税、事業税。

- 加算税:申告が過少であったことに対するペナルティ。意図的な仮装・隠蔽と判断されれば、より税率の高い「重加算税」が課されます。

- 延滞税:本来納めるべき期限から遅れたことに対する利息に相当する税金。

これらがいわば「三重苦」となり、会社の資金繰りに大きなダメージを与える可能性があります。

最悪のシナリオ「役員賞与」認定のリスク

税務調査で否認された支出が、「社長のプライベートな支出」であると認定された場合、それは会社から社長個人への「役員賞与」と見なされる可能性があります。これが最悪のシナリオです。

役員賞与は、原則として損金に算入できません。そのため、法人税が増加するのはもちろんのこと、さらに深刻なのは、社長個人に対する給与と見なされるため、源泉所得税の徴収漏れを指摘される点です。

この源泉所得税の納付義務は会社にあるため、会社は法人税等に加えて、社長個人にかかる源泉所得税の納付義務も発生します。法人と個人の両面で大きな税負担が発生し、経営に深刻な影響を及ぼすリスクがあるのです。

交際費800万円を超えそうな場合の税務戦略

事業が順調に拡大し、年間の交際費が800万円を超えそうな企業は、次のステージの税務戦略を考える必要があります。

資本金1億円以下の法人には、実はもう一つの選択肢があります。それは、接待飲食費の50%を損金に算入するという制度です。

つまり、以下のいずれか有利な方を選択できるのです。

- 年800万円までの交際費を全額損金算入する(定額控除)

- 接待飲食費の50%を損金算入する

例えば、年間の交際費が1,800万円で、そのすべてが接待飲食費だった場合を考えてみましょう。

- ①の方法では、損金にできるのは800万円です。

- ②の方法では、1,800万円の50%である900万円を損金にできます。

このケースでは、②の50%損金算入を選択した方が有利になります。年間の交際費が1,600万円を超えるあたりから、この有利選択の検討が必要になってきます。自社の交際費の内訳をしっかり管理し、計画的な経費コントロールを行うことが重要です。

なお、ここでいう「接待飲食費」とは、取引先など社外の事業関係者との飲食費を指し、社内だけの懇親会や役員同士の会食(社内飲食費)は含まれないため留意が必要です。

まとめ:交際費は「攻めの投資」。守りを固めて賢く使おう

この記事の要点を改めて整理します。

交際費は、事業を拡大するための有効な「攻めの投資」です。しかし、その土台には税務調査に耐えうる「守り」が不可欠です。攻めと守りのバランスを取ることが、賢い経営者の交際費活用術と言えるでしょう。

そのために、今日から実践すべき基本原則は以下の3つです。

- 事業関連性の証明:「なぜこの支出が必要だったのか」を常に説明できるようにしておく。

- 客観的な証拠の保存:領収書への5W1Hのメモ書きと、必要に応じて、交際費管理台帳の作成を習慣化する。

- 適切な区分:交際費、会議費、福利厚生費の違いを理解し、実態に即して正しく経理処理を行う。

これらの原則を守ることで、税務調査のリスクを大幅に軽減し、自信を持って事業に必要な投資を行うことができるようになります。

交際費の管理や税務調査でお悩みならご相談ください

「うちの会社のこの支出は、交際費として認められるだろうか?」

「税務調査で指摘されそうな点がないか、専門家の視点でチェックしてほしい」

「交際費の管理をもっと効率的に行う仕組みを作りたい」

このようなお悩みやご要望をお持ちでしたら、ぜひ一度、当事務所にご相談ください。

当事務所では、会計税務の専門家として、また事業会社の管理部門責任者としての経験を活かし、税務・会計に関する一般的な相談を承ります。具体的な助言や業務受任については、事前に業務範囲と報酬についてご説明します。

- 交際費管理の仕組み作り支援

- 交際費規程をはじめとする社内規程の整備サポート

- 過去の会計帳簿をレビューし、税務調査で指摘されやすいポイントを洗い出す「経費の健康診断」サービス

- 万が一に備えた税務調査シミュレーションと事前準備のご支援

交際費をゼロにする必要はありません。大切なのは、事業成長のために必要な支出であることを、客観的な事実に基づいてきちんと説明できる「攻めと守りのバランス」です。私たちが、その最適なバランス設計をサポートします。まずはお気軽にお問い合わせください。

税務調査で指摘されない経費の判断基準【オーナー経営者向け】

「この経費、大丈夫か?」オーナー経営者を悩ませる税務調査の恐怖

「この会食の領収書、本当に経費でよかったかな…」

経費を処理するたびに、ふとこんな不安がよぎることはありませんか?

特に、ご自身の裁量で支出を決めることの多いオーナー経営者の方にとって、会社の経費と個人の支出の線引きは、常に悩ましい問題だと思います。会社の成長のために良かれと思って支出したものが、税務調査で「これは社長の私的な支出(役員賞与)ですね」と指摘されてしまうのではないか。そんな恐怖を感じている方も少なくないでしょう。

オーナー経営者の支出は、どうしても公私混同を疑われやすい側面があります。だからこそ、税務調査で指摘を受けないためには、経費として認められるための「明確な判断基準」を理解し、日頃から適切な対応をしておくことが非常に重要です。

この記事では、税務調査で経費がどのように判断されるのか、その基本的な原則から具体的なシーン別の対策まで、分かりやすく解説します。

税務署が重視する代表的な3つの視点

税務調査で経費が認められるかどうかは、突き詰めると3つの条件で総合的に判断されます。この3つを常に意識することが、あらゆる経費判断の土台となります。ご自身の会社の経費がこの条件を満たしているか、セルフチェックしてみましょう。

条件1:事業関連性|会社の売上・利益に貢献するか?

最も重要で、すべての基本となるのが「事業関連性」です。つまり、「その支出が会社の売上や利益に直接的または間接的に貢献するものか?」という視点です。

税務調査官は、「もしこの支出がなかったら、会社の売上は上がらなかったのですか?」という厳しい目で見てきます。例えば、単に食事をしただけでは、事業関連性を説明することは難しいでしょう。しかし、その食事の場で具体的な新商品のアイデアが生まれ、後の商談に繋がったのであれば、それは事業に関連する支出と言えます。

大切なのは、「この支出が、どのように事業に繋がるのか」を、第三者に説明できることに加え、領収書・打合せ記録・契約書等の客観的証拠で裏付ける必要があるということです。

条件2:客観的証拠|支出の事実を証明できるか?

たとえ事業に関連する支出であっても、それを証明する「客観的な証拠」がなければ経費として認めてもらうことは困難です。領収書やレシートの保存は当然ですが、実はそれだけでは不十分なケースも少なくありません。

特に交際費のような支出では、領収書に加えて「いつ、誰と、何のために」支出したのかを記録しておくことが極めて重要になります。例えば、領収書の裏に会食相手の会社名・氏名や、「〇〇のプロジェクトに関する打ち合わせのため」といった目的をメモしておくだけでも、証拠としての価値は格段に上がります。

客観的な証拠がなければ、どんなに口頭で事業関連性を主張しても、「本当に事業のためだったのですか?」という疑念を晴らすことはできないのです。

条件3:社会通念上の妥当性|金額や内容が常識的か?

事業に関連し、証拠も揃っていたとしても、その金額や内容が「社会常識に照らして妥当か?」という点もチェックされます。これを「社会通念上の妥当性」と呼びます。

例えば、数名の取引先との会食で一人あたり数十万円といった極端に高額な費用や、会社の事業規模や業務内容に見合わない超高級スポーツカーの購入などは、たとえ事業目的だと主張しても否認されるリスクが高まります。

「〇〇円までならOK」という明確な基準はありません。重要なのは、「もしこの支出について第三者に説明したとき、誰もが『それは事業のために必要だね』と納得してくれるか?」という視点です。常識から逸脱した支出は、私的利用を疑われる大きな要因となります。

【シーン別】税務調査で私用と疑われやすいグレーゾーン経費

ここでは、オーナー経営者の皆様が特に判断に迷いがちな経費項目について、先の「3つの条件」に照らし合わせながら、OKになりやすいケースとNGと判断されやすいケースを具体的に解説します。

食事代:一人ランチ・家族との食事は経費になる?

- NGケース:社長一人のランチ代や、事業に関係のない家族との食事代は、原則として経費にはなりません。「事業関連性」を証明することが極めて困難だからです。

- OKになりやすいケース:

- 会議費:社員と業務上の打ち合わせを兼ねて行う食事。参加者や議題を記録しておきましょう。

- 交際費:取引先を接待するための会食。相手方の会社名・氏名、目的を必ず記録してください。

- 福利厚生費:全社員を対象とした忘年会や懇親会など。社会通念上妥当な金額の範囲内であることが条件です。

衣服代:社長のスーツは経費で落とせるのか?

- NGケース:社長が日常的に着用するスーツやネクタイ、シャツなどは、原則として経費になりません。プライベートでも着用できるため、「事業専用」であることを証明するのが難しいからです。

- OKになりやすいケース:

- 会社のロゴが入ったユニフォームやジャンパー

- 工場や建設現場で着用する作業着やヘルメット

- 役者が舞台で着用する衣装など、特定の業務でしか使用しない衣服

出張・旅費交通費:家族旅行や高額な宿泊費は?

- NGケース:出張に家族を同伴した場合、その家族分の旅費は当然ながら経費にはなりません。また、出張の目的や業務内容に対して、不相当に豪華なスイートルームに宿泊するなど、「社会通念上の妥当性」を欠く費用も否認されるリスクがあります。

- OKになりやすいケース:業務上の必要性や会社の規模とのバランスが取れていれば、新幹線のグリーン車の利用自体が直ちに問題視されることは多くありません。「移動中に集中して資料作成を行うため」など、合理的な理由を説明できるようにしておくと良いでしょう。重要なのは、出張報告書などで出張の目的、訪問先、業務内容を明確に記録しておくことです。

自宅兼事務所の家賃・光熱費:按分の注意点

自宅の一部を事務所として使用している場合、家賃や水道光熱費、通信費などを経費にすることができます。これを「家事按分」と呼びます。

ここで最も重要なのは、「合理的で客観的な基準」で按分することです。例えば、「自宅の総床面積100㎡のうち、事業用スペースが30㎡なので、家賃の30%を経費にする」といった計算が考えられます。その際、なぜ30%なのかを証明できるよう、事務所スペースがわかる間取り図や写真を準備しておくと、税務署への説明がスムーズになります。曖昧な基準での按分は、否認の元となるため注意が必要です。

もし「私用」と判断されたら?法人と個人を襲うダブルパンチ

税務調査で経費が「私的な支出」と認定されると、単に経費が認められないだけでは済みません。多くの場合、法人と経営者個人の両方に税金が課されるという、非常に厳しい「ダブルパンチ」に見舞われることになります。そのリスクの大きさを具体的に理解しておきましょう。

法人への影響:経費否認で法人税が増える

まず、法人側では、否認された経費の分だけ利益が「かさ上げ」されます。例えば、100万円の支出が経費として認められなかった場合、会社の利益が100万円増えたものとして再計算されます。

この増加した利益に対して、法人税、住民税、事業税が追加で課されることになります。さらに、過去の申告を修正する必要があるため、本来の納付期限からの利息に相当する「延滞税」なども発生し、想定外の資金流出に繋がります。

個人への影響:役員賞与認定で所得税・住民税が増える

ここからがさらに深刻です。否認された経費は、多くの場合「会社から社長個人に支払われた賞与(役員賞与)」として扱われます。

役員賞与と認定されると、その金額は社長個人の給与所得に上乗せされます。所得が増えれば、当然ながら所得税と住民税も追加で課税されます。所得税は累進課税のため、所得が高い方ほど税率も高くなり、大きな負担となります。

つまり、否認された金額に対して、法人側で法人税等が課され、さらに個人側でもかかることになり、実質的に二重の税負担を背負うことになってしまうのです。

最悪のケース:重加算税という重いペナルティ

もし、経費の計上が意図的な事実の隠蔽や仮装に基づくものだと判断された場合、過少申告加算税だけでなく、最も重いペナルティである「重加算税」が課されます。

一般に、過少申告加算税に代えて課される重加算税は本税の35%、無申告の場合は40%と、非常に高い水準に設定されています(※一定の場合にはこれより高くなることもあります)。これは、単なる計算ミスや見解の相違ではなく、悪質な不正行為に対する罰則という意味合いが強いものです。

重加算税が課されると、税務署からの心証も著しく悪化し、その後の税務調査でも厳しくチェックされるようになるなど、金銭面以外にも大きなデメリットを被ることになります。

税務署を納得させるための対策で不安を解消しよう

ここまで経費判断の基準とリスクについて解説してきましたが、最後に、皆様が今日から実践できる具体的な対策をお伝えします。日々の少しの心がけで、税務調査に対する不安は大きく軽減できます。

守りの対策:領収書に「誰と、何のために」をメモする習慣

最も簡単で、かつ非常に効果的なのが、証拠書類を補強する習慣です。特に会食などの交際費では、受け取った領収書の裏や余白に、参加者の会社名・氏名と、簡単な目的(例:「〇〇社様と新製品の打ち合わせ」など)を手書きでメモしておきましょう。(注:電子保存を行う場合は、電子帳簿保存法の要件に従い、改ざんと見なされないよう適切な運用ルールを整備することが重要です。)

たったこれだけでも、その支出の「事業関連性」を証明する客観的な証拠としての価値が飛躍的に高まります。最近では、領収書を撮影してメモを追記できるスマートフォンアプリなどもありますので、ご自身が続けやすい方法で実践してみてください。

攻めの対策:旅費規程など社内ルールを整備する

経費計上の判断基準を会社として明確にするために、社内規程を整備することも有効な対策です。特に、出張時の日当や宿泊費の上限などを定めた「出張旅費規程」や、取引先への慶弔見舞金の基準を定めた「慶弔見舞金規程」などを作成しておくと良いでしょう。

規程に基づいて運用されている支出であれば、税務調査の際に「これは会社の公式ルールに従った正当な経費です」と一貫した主張ができます。税務調査官の個人的な感覚や恣意的な判断で否認されるリスクを減らす、「攻めの対策」と言えます。

重要な対策:専門家に早めに相談する

様々な対策をご紹介しましたが、それでも判断に迷うグレーゾーンの支出は出てくるものです。そんなとき、最も安全で確実な方法は、自己判断せずに専門家である税理士に事前に相談することです。

税務調査で指摘を受けてから慌てて対応するのと、日々の会計処理の段階で論点を整理しておくのとでは、結果に雲泥の差が生まれます。当事務所では、会計税務の処理に留まらず、オーナー経営者の皆様が抱える課題解決のサポートに努めています。

「この経費は大丈夫だろうか?」という小さな疑問から、資金繰りや中長期の財務戦略といった大きな課題まで、ご相談に応じて適切な助言を行います。

特に、オーナー経営者の方は、公私の線引きやグループ全体の資金繰りも含めて論点が複雑になりがちです。当事務所では、そうしたオーナー企業特有の事情も踏まえてサポートいたします。

もし経費判断や税務調査に関して少しでもご不安な点がございましたら、お気軽にお問い合わせください。

経費判断や税務調査に関するご相談はこちら(初回相談無料)

事前確定届出給与で役員賞与を損金にする方法|節税と決議の完全ガイド

事前確定届出給与の基本:役員賞与を損金にする仕組み

オーナー経営者の皆様、「毎月同額の役員報酬以外に、役員へのボーナス(賞与)も、会社の経費(損金)にできたら…」と考えたことはありませんか?実は、それを可能にする特別な制度があります。それが「事前確定届出給与」です。

この制度をうまく活用すれば、役員賞与を損金として計上し、会社の法人税負担を軽減できる可能性があります。しかし、その手続きは非常に厳格で、一つでもルールを間違えると、1円も損金にできなくなるという厳しい側面も持ち合わせています。

この記事では、事前確定届出給与の仕組みから具体的な手続き、そして絶対に避けたい失敗例まで、オーナー経営者の皆様が制度の理解を深め、適用を判断する一助となるよう、一つひとつ丁寧に解説していきます。手続きの不安を解消し、確実な節税を実現するための一助となれば幸いです。

通常の役員賞与が損金にならない理由

そもそも、なぜ従業員の賞与は経費になるのに、役員の賞与は原則として経費(損金)にならないのでしょうか。その理由は、法人税法が「利益調整の防止」を目的としているからです。

特にオーナー経営者の場合、会社の利益を自分でコントロールできてしまいます。もし、決算間際に「思ったより利益が出たから、役員賞与をたくさん出して利益を圧縮しよう」ということが自由にできてしまうと、法人税を不当に操作できてしまいます。こうした恣意的な利益調整を防ぐため、役員賞与は原則として損金に算入できないルールになっているのです。

事前確定届出給与は、この原則に対する「例外」です。「あらかじめ、この役員に、この日に、この金額を支払います」と税務署に届け出ることで、その賞与が利益調整目的ではないことを証明し、特別に損金算入を認めてもらう制度なのです。だからこそ、届け出た内容を厳格に守る必要があるわけです。

事前確定届出給与の2大メリット:法人税と社会保険料の節減効果

この制度を活用するメリットは、主に2つあります。

1. 法人税の節税効果

最大のメリットは、やはり法人税の負担を軽減できる可能性がある点です。例えば、役員賞与として300万円を支給した場合、これが損金として認められれば、その300万円に法人税率を掛けた金額だけ、法人税が安くなる計算になります。会社の利益を役員個人に計画的に移転しつつ、会社の税負担も軽くできる、非常に効果的な手法といえるでしょう。

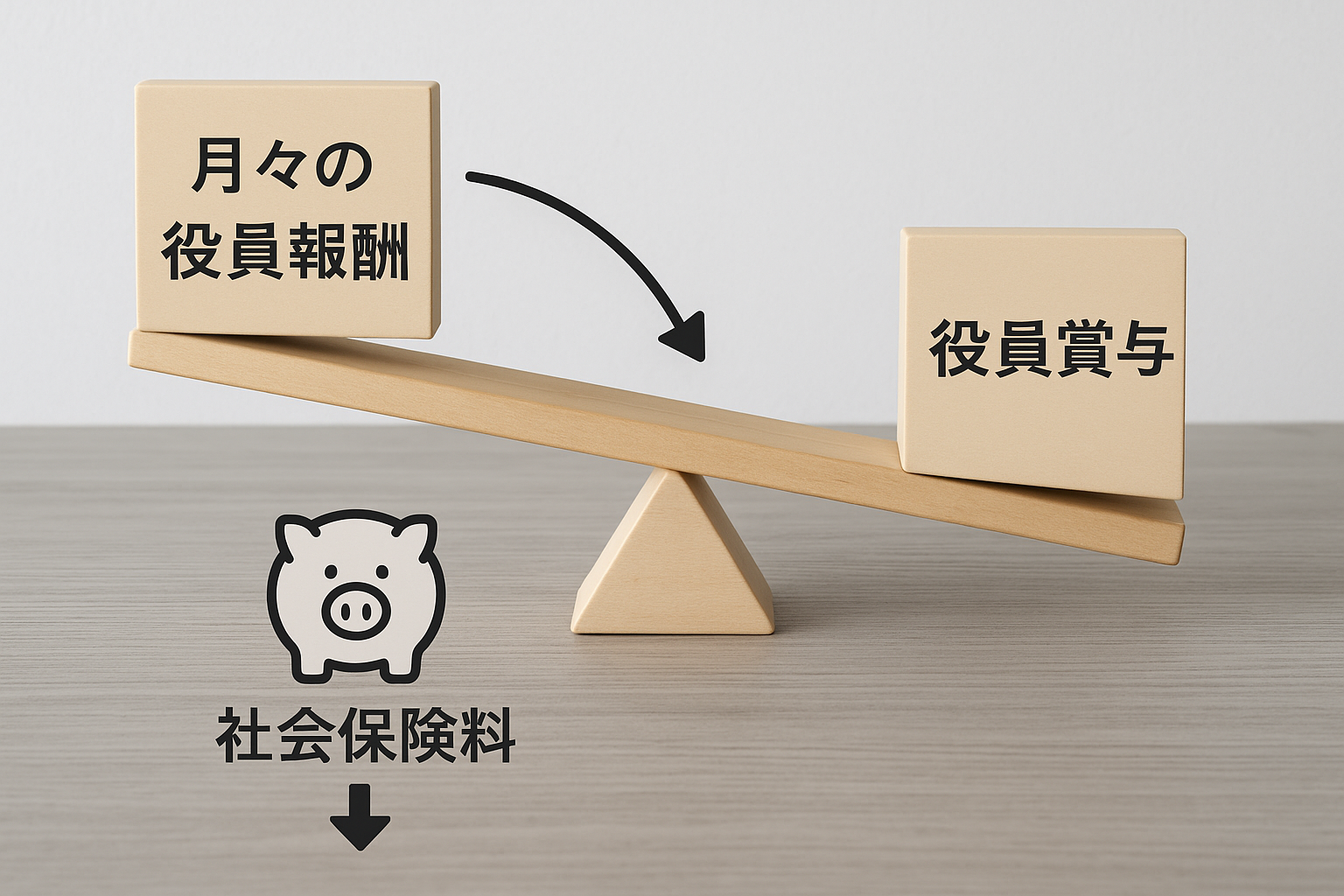

2. 社会保険料の負担軽減効果

もう一つの見逃せないメリットが、社会保険料の負担を最適化できる可能性がある点です。社会保険料は、毎月の役員報酬(標準報酬月額)を基準に計算されます。もし、毎月の役員報酬を少し抑え、その分を年に1〜2回の賞与(事前確定届出給与)として受け取る形にすれば、年間の役員報酬総額は同じでも、社会保険料の計算基礎となる標準報酬月額を低く抑えられる場合があります。これにより、会社負担分と個人負担分の双方の社会保険料を軽減できる可能性があるのです。下の図のように、月々の役員報酬と賞与のバランスを調整することで、社会保険料を抑えることができます。

知っておくべきデメリットと潜在的リスク

メリットが大きい一方で、必ず知っておくべきデメリットやリスクも存在します。

1. 資金繰りの柔軟性が失われる

事前確定届出給与は、「届け出た日に、届け出た金額を」支払わなければなりません。たとえ業績が急に悪化して資金繰りが厳しくなっても、原則として金額を減らしたり、支払いを遅らせたりすることはできません。もし減額して支払うと、支払った金額の全額が損金不算入となってしまいます。会社のキャッシュフローを硬直化させてしまうリスクがあることは、十分に理解しておく必要があります。

2. 手続きが厳格でミスが許されない

後ほど詳しく解説しますが、株主総会の決議から税務署への届出、そして実際の支給まで、手続きの期限や内容が厳密に定められています。たった1日の届出遅れや、1円の支給額の違いが、全額損金不算入という大きなペナルティにつながります。「うっかり」が通用しない、非常に厳しい制度です。

3. 将来の退職金に影響する可能性

社会保険料の軽減を主な目的として毎月の役員報酬を極端に低く設定すると、将来、役員退職金を損金算入する際の計算(功績倍率法など)で不利になる可能性があります。退職金の損金算入限度額は、一般的に「最終報酬月額」を基準に計算されるためです。目先の社会保険料だけでなく、長期的な視点での役員報酬設計が重要になります。

【完全ガイド】損金算入を成功させる4つのステップ

ここからは、事前確定届出給与の損金算入を成功させるための具体的な手続きを、4つのステップに分けて解説します。この流れに沿って、一つひとつ確実に行うことが重要です。

ステップ1:株主総会での決議 – 議事録に残すべき必須事項

すべての手続きは、原則として株主総会または会社の機関規程に応じた取締役会等での正式な決議から始まります。税務署に届け出る内容は、必ず株主総会で正式に決定されたものでなければなりません。

決議では、以下の事項を明確に定める必要があります。

- 対象役員の氏名

- 支給日(具体的な日付:例 2026年6月25日)

- 支給額(具体的な金額:例 3,000,000円)

そして、最も重要なのが、この決議内容を「株主総会議事録」として法的に有効な形で作成し、保管しておくことです。税務調査では、届出の前提となる決議が適正に行われたかどうかが必ず確認されます。たとえオーナー社長一人の会社であっても、この形式的な手続きを省略することはできません。

ステップ2:税務署への届出 – 期限厳守と記載のポイント

株主総会で決議したら、次は「事前確定届出給与に関する届出書」を所轄の税務署に提出します。ここで絶対に守らなければならないのが「提出期限」です。

提出期限は、原則として以下のいずれか早い日となります。

- 株主総会の決議をした日から1ヶ月を経過する日

- その会計期間開始の日から4ヶ月を経過する日

例えば、3月決算の会社が5月25日の定時株主総会で決議した場合、期限は「6月25日」となります。この期限を1日でも過ぎてしまうと、その会計期間においては、もう事前確定届出給与を損金にすることはできません。

届出書を記載する際は、国税庁のウェブサイトにある記載例を参考に、決議内容を正確に転記します。特に「職務執行の対価として~支給する給与」の欄には、支給日と支給額を間違いなく記載してください。

ステップ3:届出通りの支給 – 1円でも1日でもズレはNG

手続きの中で最も厳格さが求められるのが、この「支給」のステップです。ルールはただ一つ、「届出書に記載した支給日に、記載した金額をそのまま支払う」ことです。

例えば、以下のようなケースはすべて損金不算入となります。

- 届出額300万円のところ、業績が良かったので350万円を支給した → 350万円全額が損金不算入

- 届出額300万円のところ、業績が悪かったので250万円を支給した → 250万円全額が損金不算入

- 届出日6月25日のところ、資金繰りの都合で10月25日に振り込んだ → 支給額全額が損金不算入

「減額した場合も全額がダメ」という点は、特に誤解されやすいポイントです。少しでも届出内容と異なる支給をした場合、その支給額の全額が損金として認められなくなるという、非常に厳しいルールであることを肝に銘じておきましょう。

ステップ4:正しい会計処理(仕訳)- 決議時から支給時まで

株主総会決議や事前確定届出給与に関する届出書に従って支給していることを明確にするために、実際の支給日(届出書の支給日)の日付で経理処理も正しく行っておきましょう。

実際に支給した時

届け出た支給日に、役員へ賞与を支払います。このとき、源泉所得税や社会保険料を天引きします。

| 勘定科目 | 借方 | 貸方 |

|---|---|---|

| 役員賞与 | 3,000,000 | |

| 普通預金 | 2,100,000 | |

| 預り金(源泉所得税) | 500,000 | |

| 預り金(社会保険料) | 400,000 |

このように、決議から支給までの一連の流れを正しく会計帳簿に記録しておくことも、税務調査への備えとして重要です。

【要注意】役員賞与が全額損金不算入となる7つのケース

ここでは、オーナー経営者の皆様が陥りがちな、損金不算入となる典型的な失敗ケースを7つご紹介します。同じ轍を踏まないよう、ぜひ参考にしてください。

ケース1:届出期限に1日でも遅れてしまった

最も多く、そして最も取り返しがつかないミスが「期限遅れ」です。株主総会から1ヶ月、事業年度開始から4ヶ月という期限は絶対であり、いかなる理由があっても救済措置はありません。決議をしたら、すぐに届出書を作成し、カレンダーやリマインダーに登録するなど、徹底した期限管理が不可欠です。

ケース2:届出額と支給額が1円でも違った(増額・減額)

「業績が良かったから少し色をつけてあげよう」「思ったより利益が出なかったので少し減らそう」といった気持ちは分かりますが、事前確定届出給与では通用しません。届出額と支給額が1円でも異なれば、その全額が損金不算入となります。特に、減額した場合も全額が否認されるという点は、絶対に覚えておいてください。

ケース3:支給日が届出とズレてしまった

資金繰りの都合や、単なる振込手続きの遅れなどで、支給日が届出日と1日でもズレてしまうとアウトになると緊張感をもって処理しましょう。例えば「6月25日支給」と届け出た場合、その日に役員の口座に着金するように手続きを進める必要があります。支給日当日に慌てないよう、事前に準備を進めておくことが大切です。

ケース4:株主総会の決議を経ずに届け出てしまった

オーナー社長一人の会社だと、つい形式的な手続きを省略してしまいがちです。「どうせ自分一人で決めることだから」と、株主総会を開かずに届出書だけを提出してしまうケースです。しかし、税務調査では議事録の有無が確認されます。法的な手続きの正当性を担保するためにも、必ず株主総会を開催し、議事録を作成・保管してください。

ケース5:そもそも届出を出し忘れていた

制度を知らなかったり、知っていても手続きをうっかり忘れていたりして、通常の賞与と同じように役員賞与を支払い、決算時に損金にしようとしても、それは認められません。役員賞与を損金にするには、必ず「事前の届出」が必要です。後から遡って適用することは一切できません。

ケース6:業績悪化により不支給としたが、手続きをしなかった

これは少し特殊ですが、重要な実務ポイントです。届け出たものの、会社の業績が著しく悪化し、やむを得ず賞与を支払わない(不支給とする)と決めたとします。この場合、もし何の手続きもしないと、会計上は「未払役員賞与」が残ったままになり、税務上は役員が会社への債権を放棄したとみなされ、「債務免除益」として会社に課税されてしまうリスクがあります。

これを避けるためには、不支給とすることを臨時株主総会などで正式に決議し、その議事録を残しておくといった対応が考えられます。単に支払わないだけでなく、支払わないことを正式に決定する手続きが重要になるのです。

事前確定届出給与に関する実務Q&A

最後に、実務でよくいただくご質問にお答えします。

Q. 支給額から社会保険料を控除して支払っても大丈夫?

A. はい、全く問題ありません。

これは非常によくあるご質問です。届出書に記載する金額は、税金や社会保険料が引かれる前の「額面金額」です。例えば、300万円で届け出た場合、そこから源泉所得税や社会保険料を控除した後の手取額を役員に支払うことは、全く問題ありません。税務署が問題にするのは、あくまで控除前の「額面金額」が届出額と一致しているかどうかです。

Q. 届出後に業績が急変した場合、金額や支給日を変更できる?

A. 原則として変更はできませんが、例外的なケースはあります。

一度届け出た内容は、原則として変更できません。しかし、役員の職制上の地位の重大な変更や、会社の経営状況が著しく悪化したことなど、やむを得ない特別な事情(臨時改定事由)がある場合に限り、変更が認められることがあります。その場合も、改めて株主総会で決議し、「変更届出書」を提出する必要があります。安易な変更は認められないため、極めて例外的な措置とお考えください。

参考:No.5211 役員に対する給与(平成29年4月1日以後支給決議分)

Q. 届出の支給日と実際の支払日がずれたら?期限に遅れたら?

A. 残念ながら、原則として全額が損金不算入となります。

もし、支給日のズレや提出期限の遅れが実際に起こってしまったら、どうすればよいのでしょうか。私たち専門家にご相談いただいた場合、まず何よりも「なぜそうなってしまったのか」という事実関係を詳細に確認します。この結果、①不可抗力や純粋なミスであること、②ズレが極めて短期間であること、③支給日に未払金計上などの処理を行い、支払意思を明確に示していたことを証拠に基づいて個別事例として主張する余地はあります。しかし、税法のルールは非常に厳格であり、これらのミスが発覚した場合、その役員賞与を損金として申告することは、残念ながら極めて困難と言わざるを得ません。

重要なのは、事が起きてから対応策を探すことではなく、事が起きないように万全の準備をすることです。私たちは、ご相談いただいた際には、単に手続きを代行するだけでなく、なぜこの手続きが必要なのか、どこにリスクが潜んでいるのかを丁寧にご説明し、経営者様ご自身が制度を深く理解されることを重視しています。その上で、決議から届出、支給管理までの一連のスケジュールを一緒に作成し、ミスを低減するための体制づくりを支援します。一度失敗すると影響が大きいからこそ、最初の計画段階が何よりも重要なのです。

まとめ:専門家と共に、計画的な税務対策を

事前確定届出給与は、うまく活用すれば役員賞与を損金に算入できる、オーナー経営者にとって非常に魅力的な節税策です。しかし、その一方で、

- 株主総会での決議と議事録作成

- 厳格な提出期限の遵守

- 届出通りの日付・金額での支給

といった厳密なルールを守り抜く必要があります。一つでも手続きを誤ると、節税効果がゼロになるどころか、予期せぬ税務リスクを抱え込むことにもなりかねません。

もし、手続きに少しでも不安を感じる場合や、自社にとって最適な役員報酬の設計(毎月の報酬と賞与のバランスなど)から相談したいとお考えの場合は、どうぞお気軽に私たちにご相談ください。会計と税務、そして経営の視点から、貴社の状況に合わせた最適なプランをご提案し、その実行をサポートいたします。

定期同額給与とは?損金算入の要件と役員報酬改定の注意点を解説

定期同額給与とは?経営者が知るべき3つの基本ルール

「役員報酬は毎月同じ金額にしなければならない」というルールは、多くの経営者がご存知のことでしょう。しかし、その理由や正しい手続きを正確に理解されているでしょうか。もし、そのルールを誤って解釈してしまうと、本来は会社の経費(損金)として認められるはずの役員報酬が否認され、想定外の追徴課税が発生する可能性があります。

この記事では、オーナー経営者の皆様が安心して会社経営に専念できるよう、法人税の基本である「定期同額給与」について、損金算入の要件から正しい改定手続き、日々の経理処理での注意点まで、専門家の視点から分かりやすく解説します。

なぜ役員報酬は毎月同額でなければならないのか?

税法が役員報酬のルールを厳格に定めている根本的な理由は、「利益操作の防止」にあります。もし経営者が事業年度の途中で自由に役員報酬の額を変更できるとしたらどうなるでしょうか。

例えば、期末に想定以上の利益が出そうになった際に、その利益を圧縮するために役員報酬を駆け込みで増額する、といったことが可能になってしまいます。

このような恣意的な利益調整を防ぎ、課税の公平性を保つために、「役員への給与は、原則として事業年度を通じて毎月同額でなければならない」という定期同額給与のルールが設けられているのです。このルールを理解することは、会社の決算申告の第一歩と言えます。

損金算入で得られる節税メリットとは

役員報酬が「損金」に算入されると、法人税を計算する上で大きなメリットがあります。損金とは、法人税法上の経費のことです。会社の利益(所得)は「益金(売上など)- 損金(経費など)」で計算されるため、損金が大きいほど利益は圧縮され、結果として法人税額が低くなります。

具体例で見てみましょう。

| 損金算入される場合 | 損金算入されない場合 | |

|---|---|---|

| 益金(売上など) | 3,000万円 | 3,000万円 |

| 役員報酬以外の損金 | 1,500万円 | 1,500万円 |

| 役員報酬 | 500万円 | 500万円(損金不算入) |

| 課税所得 | 1,000万円 | 1,500万円 |

| 法人税額(税率20%と仮定) | 200万円 | 300万円 |

※簡略化のため、例示では仮に法人税率を20%としています。実際の税負担は法人税に加え地方法人税・事業税等を含む実効税率で変わりますので、正確な税額は税理士等に確認してください。

このように、同じ500万円を役員報酬として支払っていても、ルールを守って損金算入が認められるかどうかで、法人税額に100万円もの差が生まれる可能性があります。定期同額給与のルールを遵守することが、いかに重要かお分かりいただけるでしょう。

定期同額給与以外の役員給与(事前確定届出給与・一定の業績連動給与)

損金算入が認められる役員給与には、定期同額給与の他に以下の2種類があります。

- 事前確定届出給与: いわゆる「役員賞与」です。支給する金額と時期を事前に株主総会で定め、税務署に届け出ることで損金算入が認められます。

- 業績連動給給与: 会社の業績を示す指標を基礎として算定される給与です。主に上場企業など、客観的な指標の算定が可能な大企業で用いられる制度です。

多くの非上場の中小企業にとっては、毎月決まった額を支給する「定期同額給与」が役員報酬の基本となります。そのため、本記事ではこの定期同額給与に焦点を当てて、詳しく解説を進めていきます。

【最重要】定期同額給与が損金算入されるための3つの要件

定期同額給与として認められ、損金に算入されるためには、以下の3つの要件をすべて満たす必要があります。一つでも欠けると損金不算入となるリスクがあるため、正確に理解しておきましょう。

要件1:1か月以下の一定期間ごとに支給されているか

第一の要件は、「1か月以下の一定の期間ごとに支給されていること」です。実務上は「毎月25日払」など具体的な支給日を定めて運用するのが安全です。

例えば、「毎月25日払い」と定めたのであれば、そのルールを事業年度を通じて遵守する必要があります。資金繰りの都合などで支払日が月によってバラバラになったり、数ヶ月分をまとめて支払ったりすると、定期性が失われ、定期同額給与と認められない可能性があります。会社のルールとして支給日を明確に定め、それを守ることが重要です。

もし資金繰りの都合や手続きミスなどで支払が遅れた場合、帳簿上は支給日に支給し、同時に役員借入したとする処理をしておきましょう。

要件2:事業年度を通じて毎月の支給額が同額か

第二の要件は、「その事業年度の各支給時期における支給額が同額であること」です。ここでいう「同額」とは、税法上、以下のいずれかのパターンを満たしていることを指します。

- 税金や社会保険料を控除する前の「総支給額(額面)」が毎月同額である

- 税金や社会保険料等を控除した後の「手取り額」が毎月同額である

実務上は、管理のしやすさから1の「総支給額」を毎月固定するケースが一般的です。この場合、社会保険料の改定(通常、年に一度)などによって手取り額が変動することがありますが、総支給額が一定であれば定期同額給与として全く問題ありません。

逆に、2の「手取り額」を固定することを選択した場合は、社会保険料の改定に伴って「総支給額」の方が変動することになりますが、これも税法上認められています。

重要なのは、会社の利益操作とは無関係な社会保険料の改定などによってどちらかの金額が変動しても、もう片方の基準(総支給額または手取り額)で同額が維持されていれば、要件を満たすということです。

もし事業年度の途中で役員報酬を増額した場合、原則として増額前の金額を超える部分が損金不算入となります。例えば、月額50万円から70万円に増額した場合、差額の20万円分は損金として認められません。安易な変更は、会社の税負担を大きくする可能性があることを覚えておきましょう。

要件3:原則として事業年度の途中で改定していないか

第三の要件は、役員報酬の改定に関するルールです。報酬額を変更する場合、原則として「事業年度開始の日から3ヶ月以内」に行わなければなりません。これ以降に改定を行うと、原則として定期同額給与とは認められなくなります。

この期間が定められている理由も、通常3ヶ月以下に開催される定時株主総会の議題にできる点の他、前述の「利益操作の防止」です。事業年度が始まってから3ヶ月が経過すれば、ある程度の業績が見えてきます。その段階で自由に報酬額を変更できると、利益操作につながりやすいため、厳格な期間制限が設けられているのです。次の章では、この「正しい改定手続き」について詳しく解説します。

参考:No.5211 役員に対する給与(平成29年4月1日以後支給決議分)

役員報酬の改定(増減)手続きと最適なタイミング

会社の業績や役員の貢献度に応じて、役員報酬を見直したいと考えるのは当然のことです。ここでは、税務上問題なく役員報酬を改定するための具体的な手続きとタイミングについて解説します。

原則:事業年度開始の日から3ヶ月以内の「通常改定」

役員報酬を改定する最も一般的な方法は、「通常改定」です。これは、事業年度開始の日から3ヶ月以内に株主総会等で決議し、報酬額を変更する方法です。この期間内に行われた改定であれば、増額・減額いずれの場合も、改定後の金額がその事業年度を通じて定期同額給与として認められます。

例えば、3月決算の会社(事業年度が4月1日~翌年3月31日)の場合、4月1日から6月30日までの間に定時株主総会などを開催し、役員報酬の改定を決議する必要があります。この期間が、役員報酬を見直すための唯一の原則的なタイミングとなります。

【重要】改定の効力は「決議」のみでOK?「支払」はいつから?

ここで多くの経営者が悩むのが、「3ヶ月以内に改定後の金額の支払いを開始しなければならないのか?」という点です。結論から申し上げますと、税務上の効力発生要件は「株主総会での決議」です。

実務上、この「決議日」と「支払開始月」の関係は非常に重要なポイントです。例えば、3月決算の会社が6月25日の定時株主総会で役員報酬の増額を決議したとします。この場合、4月、5月、6月支給分は旧報酬額のままで、7月支給分から新報酬額に変更することも税務上は認められます。

重要なのは、「事業年度開始の日から3ヶ月以内に、役員報酬の改定決議をしていること」です。支払開始が4か月目以降でも問題ありませんが、合理的理由なく支給を遅らせると否認リスクがあるため、議事録に「決議日・効力発生日・支給開始月」を明記しましょう。

手続きの要「株主総会議事録」の作成と保管義務

役員報酬の改定を決議したことを客観的に証明するために、「株主総会議事録」の作成と保管が不可欠です。税務調査では、役員報酬が正しく改定されたかを確認するために、この議事録の提示をほぼ必ず求められます。議事録がなければ、口頭で「決議した」と主張しても認められません。

株主総会議事録には、少なくとも以下の項目を記載しましょう。

- 開催日時・場所

- 出席した株主、役員、監査役の氏名

- 議長の氏名

- 決議事項(例:「第〇号議案 取締役報酬額改定の件」)

- 議案の内容(例:「取締役の報酬を月額〇〇円とする」など)

- 採決の結果(例:「満場一致で可決承認された」など)

- 議事録作成者の氏名

- 議長および出席役員・監査役の署名または記名押印

この議事録を適切に作成し、会社法で定められた期間(本店で10年間)保管しておくことが、将来の税務リスクを回避するために極めて重要です。

期中の改定が認められる2つの例外的ケース

原則として役員報酬の期中改定は認められませんが、会社の経営に予期せぬ重大な変化があった場合には、例外的に改定が認められるケースがあります。ただし、これらの適用は限定的であり、慎重な判断が必要です。

臨時改定事由:役員の職位変更などがあった場合

役員の職制上の地位や職務内容に重大な変更があり、それに伴って報酬を改定せざるを得ない場合、「臨時改定事由」として期中の改定が認められます。

【該当する例】

- 平取締役が代表取締役に就任した

- 親会社の役員が子会社の役員を兼務することになった

- 会社の合併に伴い、役員の職務内容が大きく変わった

【注意点】

単に担当業務が変わった、あるいは名義だけの役職変更といったケースでは認められません。あくまで客観的に見て、職務内容が大きく変動したと説明できることが必要です。

業績悪化改定事由:経営状況が著しく悪化した場合(減額のみ)

経営状況が著しく悪化し、役員報酬を減額せざるを得ない状況に陥った場合、「業績悪化改定事由」として期中の減額改定が認められます。この事由は増額には適用されません。

【該当する例】

- 主要な取引先の倒産により、売上が激減した

- 自然災害により、事業の継続が困難になった

- 財務状況が悪化し、金融機関や取引先への信用を維持するために役員報酬の減額が必要となった

【注意点】

単に「今期は赤字になりそうだ」という程度の理由では、「著しい悪化」とは認められない可能性があります。「第三者である株主や債権者との関係上、役員給与の額を減額せざるを得ない事情」が客観的に存在するかどうかが判断のポイントとなります。安易な自己判断は避け、専門家へ相談することをお勧めします。

決算・申告で慌てない!日常の記帳で注意すべきこと

税務調査で問題とならないためには、株主総会での決議だけでなく、日々の会計処理(記帳)においても定期同額給与のルールを遵守していることを明確に示す必要があります。決算時に慌てないためにも、日常の経理処理のポイントを押さえておきましょう。

なぜ日々の記帳が重要なのか?決算書と申告書への影響

会計帳簿は、会社の経済活動を記録する公式な書類であり、決算書や法人税申告書の基礎となります。税務調査官は、まずこの会計帳簿(特に総勘定元帳)を確認し、役員報酬が毎月同額、かつ、決められた日に計上されているかをチェックします。

もし記帳が不正確であったり、処理が月によって異なっていたりすると、「本当に定期同額で支給する意思があったのか」と疑義を持たれ、損金算入が否認されるリスクが高まります。正しいルール理解に基づいた、一貫性のある記帳が会社を守ることに繋がります。

【よくある間違い】未払計上と不定期支給の混同に注意

中小企業の経営者から特にご相談が多いのが、資金繰りの都合で役員報酬の支払いが遅れてしまったケースです。この場合、絶対にやってはいけないのが「支払った月だけ経費計上する」という処理です。

実務の現場では、役員報酬の記帳が毎月同額で行われていないケースが散見されます。これでは、後から帳簿を見た際に、単に支払いが遅れた「未払」なのか、そもそも支給額が変動する「不定期な給与」だったのか、区別がつきません。これは税務調査で非常に不利な状況を招きます。

資金繰りが厳しく、決められた支給日に支払えなかったとしても、支給日には必ず「未払金」または「役員借入金」として経費計上してください。この処理をしておけば、帳簿上は「1か月以下の一定期間ごとに同額を支給している」形となり、定期性の立証に有効です。

【正しい仕訳例(月額50万円の場合)】

(支給日に)

(借方)役員報酬 500,000円 / (貸方)未払金 500,000円(後日、資金ができて支払った日に)

(借方)未払金 500,000円 / (貸方)現預金 500,000円このように処理することで、帳簿上は「毎月同額の報酬が発生している」という事実を明確に残すことができます。この一手間が、決算申告や税務調査の際に大きな違いを生むのです。

定期同額給与に関するよくある質問(Q&A)

ここでは、経営者の皆様からよく寄せられる定期同額給与に関する質問にお答えします。

Q1. 税務署への届出は必要ですか?

A. 定期同額給与の適用や金額の改定に関して、税務署へ事前に届け出る必要はありません。株主総会で適法に決議し、議事録を保管しておけば大丈夫です。

ただし、役員賞与を支給する「事前確定届出給与」の場合は、定められた期限までに税務署への届出が必須となりますので、混同しないように注意が必要です。

Q2. 期の途中から役員に就任した場合、役員報酬は損金にできますか?

A. はい、損金算入できます。期の途中で新たに役員に就任した場合、その就任後に毎月同額の給与を支給すれば、その給与は定期同額給与として認められます。

ただし、就任後、速やかに臨時株主総会などを開催して報酬額を決定し、その議事録を保管しておくことが重要です。

Q3. 間違って違う金額を振り込んでしまった場合はどうなりますか?

A. 経理担当者の単純な入力ミスなど、意図的でない理由で誤った金額を振り込んでしまった場合は、速やかに差額の精算(過払いであれば返金、不足であれば追給)を行い、その経緯を記録しておくことが重要です。

税務調査で指摘された際に、単なる事務的なミスであり、意図的に支給額を変更したものではないことを客観的な資料(振込記録、経緯書など)で説明できるように準備しておく必要があります。ただし、原則として翌月以降の給与で調整する(相殺する)といったことは認められないため、ミスが発覚した時点で速やかに対処することが求められます。

役員報酬の判断に迷ったら専門家にご相談ください

ここまで見てきたように、定期同額給与のルールは一見シンプルに見えますが、改定のタイミングや手続き、日々の記帳方法など、遵守すべきポイントが数多く存在します。そして、一度判断を誤ると、会社のキャッシュフローに大きな影響を与える税務リスクに直結します。

「うちの会社の改定手続きは、これで本当に合っているだろうか?」

「資金繰りが厳しい時の経理処理が不安だ…」

「そもそも、今の役員報酬の金額は最適なのだろうか?」

このような不安や疑問を抱えながら経営判断を行うのは、大きなストレスとなります。一人で悩まずに専門家に相談することが、結果的に時間とコストを節約し、会社を守るための最善の策となることも少なくありません。

弊会計事務所では、監査法人や事業会社管理部門での経験を踏まえ、会計・税務上の助言や財務戦略の検討について支援します。役員報酬の設計や決算対策、資金調達の検討等については、個別の事情に応じて適切に判断いたします。まずはご相談ください。